为了方便大家报税,我们整理了报税流程、优惠政策、报税注意事项及相关示例~

01

小规模增值税报税流程

小规模纳税人每季度报税需要使用税控设备登录,系统每月自动复制其报税单。目前,小规模纳税人也需要申报和比较他们的纳税申报表。因此,在季度报告月,请注意以下几点:

1。小规模纳税人在进行正常申报前必须发送一份税务副本。没有发送税控设备副本的纳税人不能在网上申报。

2。小规模纳税人申报时,应准确填写申报单,符合系统比对规则后才能进行正常申报。如果申报比较失败,在线申报系统将提示纳税人比较差异原因,并指导纳税人修改申报数据。纳税人必须根据系统提示准确修改申报数据,并与系统匹配后才能正常上传申报数据。

3。在正常的比较通过后,纳税人通常可以清算和解锁该卡。经反复核实,纳税人未能正常申报的,可根据系统提示正常申报但暂不扣缴税款,并携带证件、税控设备、增值税申报表、营业执照和经办人身份证到办税服务大厅办理相关申报事宜。

季度申报完成后,注意一是在网上申报软件中查询申报或扣款是否成功,二是及时在税控系统中检查卡是否被清空,以免造成不便。

02

小规模纳税人申报表

1,“增值税纳税申报表(适用于小规模纳税人)”(必填)。

2,“增值税纳税申报表(适用于小规模纳税人)附数据”(可选)。本表由有销售服务抵扣项目的纳税人填写,其他小规模纳税人不填写。

3,“增值税减免税申报明细”(可选)。此表是增值税一般纳税人和增值税小规模纳税人的常用表。享受增值税减免税优惠的小规模增值税纳税人需填写此表。小规模增值税纳税人发生特殊设备费用、技术维护费用和购买税控收款机费用时,也需要填写此表。对于月销售额不超过10万元(季度纳税30万元)且免于增值税政策或未达到起征点的小规模增值税纳税人,不需要填写此表。

03

小微企业增值税优惠政策

根据《关于实施小微企业普惠性税收减免政策的通知》和《国家税务总局关于小微纳税人增值税免税政策征收管理问题的通知》

小微纳税人销售增值税,月销售总额不超过10万元(一个季度为一个纳税期的,

小规模纳税人从事增值税应税销售,月销售总额在10万元以上,但扣除当期销售的房地产、销售的货物、服务、服务和无形资产后少于10万元的,免征增值税。

实行增值税差别化税收政策的小规模纳税人,根据差别化后的销售额,确定是否享受本公告规定的增值税免税政策。

按固定期限纳税的小规模纳税人可选择一个月或一个季度纳税。一旦他们做出选择,他们就不能在一个财政年度内改变。

将于2019年1月1日至2021年12月31日实施。

04

填写小规模申报表的注意事项和要点

1。请注意,商品和服务栏和服务栏、房地产和无形资产栏分别填写相应的收入,错误的栏会影响税收属性。

2。如果您可以享受小额和小额政策,您可以直接填写第9行以下的普通发票收入,而不填写第1-8行的数据。注意代开或自开增值税专用发票的收入,应填写8行以上,一般在1-2行。

3。开具增值税专用发票的小规模纳税人,应按3%和5%的征收率分别在《增值税纳税申报表》(适用于小规模纳税人)第2栏和第5栏“税务机关开具的增值税专用发票销售无税金额”的“本期数”对应栏中填写本期开具的增值税专用发票销售金额。

4。差额纳税人根据差额后的收入计算是否享受小微政策。

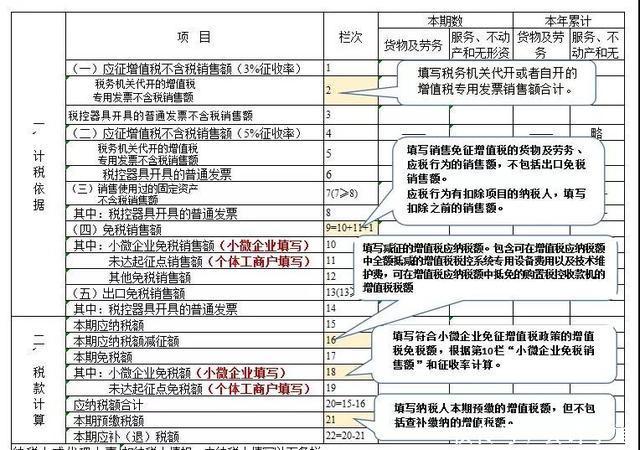

《增值税纳税申报表(适用于小规模增值税纳税人)》填写要点

< p >

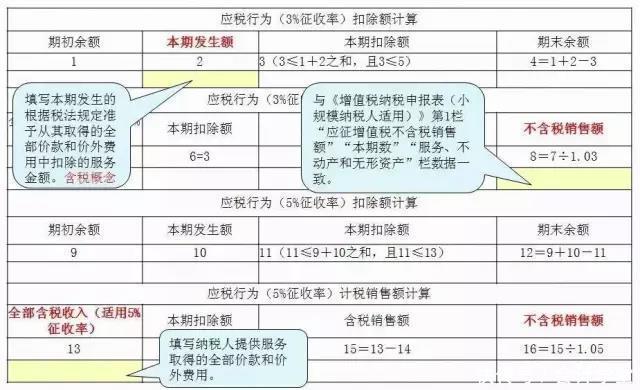

增值税纳税申报表(适用于小规模纳税人)附数据填写要点

< p >

“应税服务项目抵扣清单”是差额纳税人填写差额税的明细凭证。其中,“凭证类型”填写为:“发票”、“财务票据”和“境外入库单”;如果没有数字或数字不足,可以加零。清单“合计”栏中的“允许抵扣项目金额”应与本期增值税纳税申报表(3)抵扣项目栏中的数据之和一致。在

以下,收集了几个案例供您进行类比,并正确填写小规模纳税人的增值税纳税申报表!让我们快速看一下~ ~

一般申报案例

案例:对于一个按季度申报的小规模纳税人,在2019年1月,其货物销售收入为7万元(不含税收入,下同),2月加工、维修、保养收入为5万元,3月应税服务收入为4万元,扣除差额后的房地产销售收入为15万元(扣除差额后,下同)。税务机关将为房地产销售开具增值税专用发票。增值税将如何申报?

A:纳税人第一季度增值税应税销售额为31万元。扣除15万元的房地产销售额后,季度销售额为16万元,仍可免征增值税,但15万元的房地产销售额应按规定征税。

< p >

自行开具增值税专用发票申报案例

案例:小规模纳税人每月申报,销售货物,1月份开具4万元增值税专用发票,开具3万元增值税普通发票,不开具3万元发票,1月份如何申报增值税?

A:纳税人1月份销售货物收入10万元,其中开具普通发票收入6万元,非发票收入免税,开具增值税专用发票收入4万元,增值税12000元。

< p >

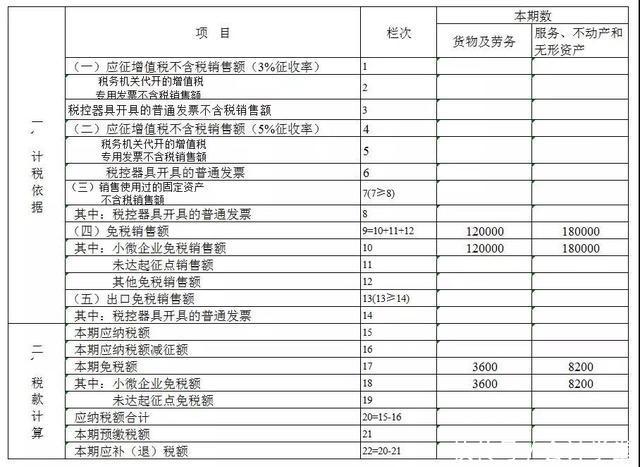

小微企业申报表填报情况

例:对一个按季度申报的小规模纳税人,2019年1月销售商品收入7万元,2月加工、维修、保养收入5万元,3月应税劳务收入4万元,房地产14万元。第一季度如何申报增值税?

A:4月份申请第一季度增值税时,货物、服务、服务、无形资产和房地产的销售额合计。第一季度销售总额不超过30万元的,纳税人可以享受小规模纳税人增值税免税政策,并根据免税申报分别填写第10栏的相应栏目。

< p >

差异纳税申报案例

案例1:2019年1月,一个小型建筑纳税人(按月纳税)从建筑服务中获得312,700元的含税收入,同时向其他建筑企业支付220,000元的分包合同。1月份如何申报增值税?

A:小规模纳税人当月扣除分包金额后的销售额为9万元,不超过10万元的免税标准。因此,小规模纳税人可以在当月享受免税政策。申报单第十栏应填写扣除差额后的9万元,差额部分应填写申报单所附数据。

< p >

增值税纳税申报表(适用于小规模纳税人):

< p >