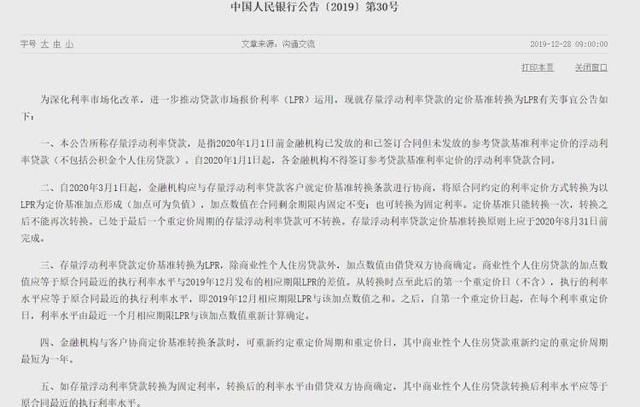

12月28日,中国人民银行公布,为深化利率市场化改革,将进一步推进贷款市场报价利率运用,推进库存变动利率贷款价格基准转换。 自2020年1月1日起,各金融机构不得签订参考贷款基准利率价格的浮动利率贷款合同。

库存波动利率贷款价格标准更改为LPR

从2020年3月1日开始,金融机构可以与库存变动利率贷款客户讨论价格基准转换条款,将原合同中约定的利率定价方式转换为以LPR为价格基准的点,并将点数转换为在合同的剩馀期间内必须保持一定的固定利率。 因为价格标准只能转换一次,所以转换后不能再次转换。 在最后重新定价周期时的库存变动利率贷款是不可转换的。 库存变动利率贷款价格标准的转换原则上必须在2020年8月31日之前完成。

据央行介绍,库存变动利率贷款价格标准转为LPR,除商业性个人住宅贷款外,正数值由贷款双方协商确定。 商业个人住房贷款的要点必须等于原合同最近的实行利率与2019年12月公布的相应期限LPR之间的差额。 从转换到之后的第一个重新定价日期,执行利率必须等于原合同最近的执行利率水平,即2019年12月的对应期间LPR及其相加值。 然后,从最初的重新定价日开始,对于每个利率重新定价日,利率水平按照最近一个月的相应期间LPR及其相加值进行重新计算。

金融机构与客户协商价格标准转换条款,可以重新定价期限和重新定价日期,其中商业个人住房贷款重新定价期限最短为一年。

库存变动利率贷款转为固定利率时,转换后的利率水平应由贷款双方协商确定,商业个人住房贷款转换后的利率水平应等于原合同最近的执行利率水平。

库存变动利率住房贷款明年利率不变

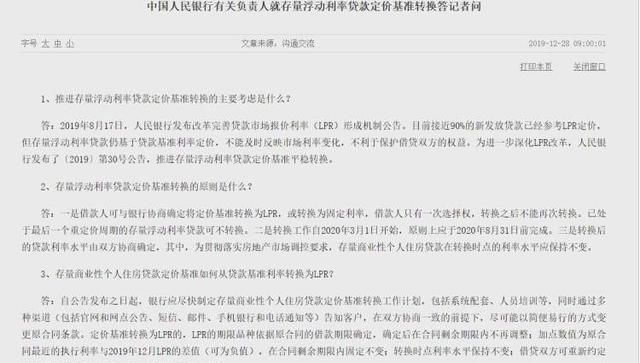

2019年8月17日,中央银行负责人就库存变动利率贷款价格标准转换,人民银行发表了改革和改善贷款市场估计利率形成机制的公告。 现在,新发行的贷款约90%以LPR价格为参考,库存变动利率贷款以贷款基准利率价格为基准,无法及时反映市场利率的变化,不利于保护贷款双方的权益。 为进一步深化LPR改革,人民银行发布了第〔2019〕号公告,推动库存变动利息贷款价格标准的稳定转变。

据该负责人介绍,同一商业性个人住房贷款在2020年3月到8月之间在任意时间点转换,根据2019年12月的LPR和原来的利率水平确定正数值,正数值不受转换时间点的影响,银行和客户可以合理分散处理。

目前,许多库存商业个人住房贷款的重新定价期为1年,重新定价日期为每年1月1日。 以此为例,某商业性个人住房贷款的原合同期间为20年,其馀期间为8年,原合同约定的利率在5年以上,贷款基准利率上升10%,现在执行利率为4.9%×=5.39%。 2019年12月发表的5年期以上LPR为4.8%。 贷款双方于2020年3月30日转换价格标准,确定重新定价周期仍为1年,重新定价日期为每年1月1日,加宽为0.59个百分点。 2020年3月30日至12月31日,执行的利率水平仍为5.39%。 随后的第一个重新定价日期,即2021年1月1日,根据新约定的定价规则,执行的利率调整为2020年12月发表的5年期以上LPR+0.59%,之后每年如下。

非商业个人住房贷款库存变动利率贷款包括企业贷款、个人消费贷款等,但贷款双方可以根据市场化原则协商确定具体的转换条款。 参考LPR的期限品种、点数、价格修订周期、价格修订日等,转换为固定利率。

住房贷款利率的变动由比例变为固定点数,预计会有负面影响

长江证券赵伟认为,改变库存贷款锚定可以降低库存债务的支付压力,有助于解决高杠杆的控制,在降低成本的同时,“实行房地产市场的管制要求”。 未来的中央银行和引导将通过降低金融机构负债方面的成本推进进一步降低LPR。

华西证券根据子支付进行分析,库存住房贷款结合LPR,对增加市场的影响有限。 转换时的利率水平不变。

以往的政策是,住房贷款利率根据基准利率成比例变动,变动比例期间一定,结合LPR后,从以往的比例变动转为固定点数的变动,LPR下降时可以防止住房贷款利率的下降过快,相反,LPR上升时可以防止住房贷款利率的上升过快

由子沛也预计将来LPR下行的概率很大,这次转换了极限利润住宅贷款。 到目前为止,LPR预计会切换市场来排除住房贷款,但之后从增加到库存,住房贷款利率都与LPR联系在一起,这意味着住房贷款利率也可以享受相关的红利,有助于释放住房贷款顾客的消费能力,另外,考虑到一年的宽限期,房地产市场也会受到影响 此次房屋贷款利率LPR的转换,考虑到固定点的减震器和1年的宽限期,房地产相关政策仍以“稳定”为主,对增加市场的影响有限。