摘要:

从规模来看,2019年第三季度末,债券型基金资产净额约为31,764亿元,比2019年第二季度末增长14.05%。 就债券型基金来看,从投资风格来看,进入3季度后,自主管理型基金的新发行份额大幅上升,8月和9月连续突破500亿份,被动管理型基金的新发行份额显着收缩,下降到100亿份左右。 自愿管理型基金的增加主要来源于中长期净债务型基金的大量发行。

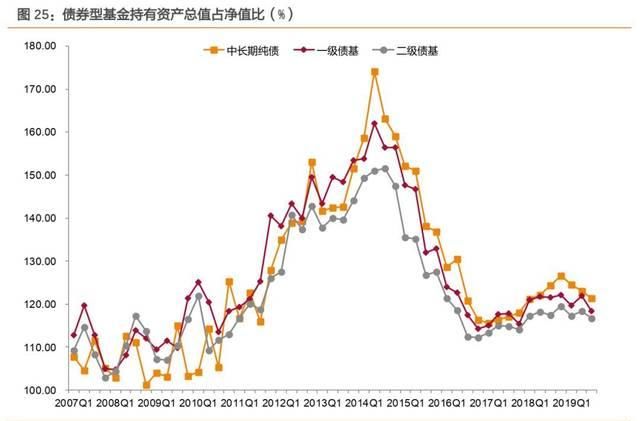

中长期纯债务型基金、一级债务基金和二级债务基金的折扣率均小幅下降。 很长一段时间,整体上升。

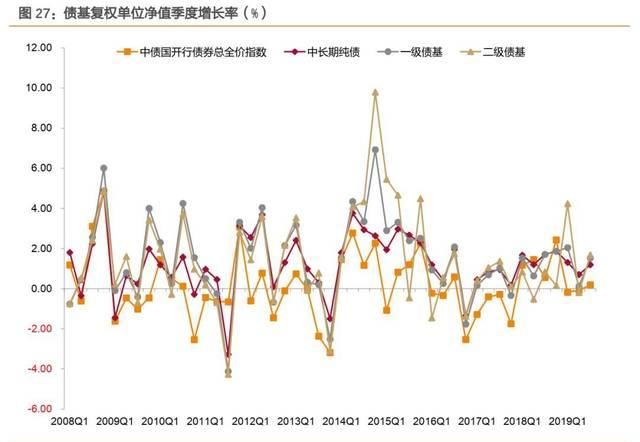

在收益率方面,2019年第3季度,各基金的季度收益率中值排名如下

中债国开债总价指数基金持仓分析

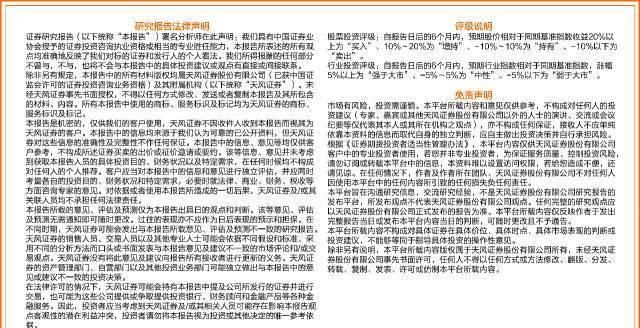

1 .基金市场规模到2019年第三季度末,各类基金共5,806只,资产净额约136,401亿元。 与2019年第二季度末相比,各基金增加了4.44%,资产净利润增加了2.66%。

从各类基金市场规模来看,2019年第三季度末混合型基金资产净额约为18,752亿元,比2019年第二季度末上升6.67%的股票型基金资产净额约为10,130亿元,比2019年第二季度末增长8.02%的债券型基金资产净额约为31 764亿元,比2019年第二季度末增加14.05%,货币型基金资产净值约74,642亿元,比2019年第二季度末减少3.14%。

就债券型基金来看,从投资风格来看,进入3季度后,自主管理型基金的新发行份额大幅上升,8月和9月连续突破500亿份,被动管理型基金的新发行份额显着收缩,下降到100亿份左右。 自愿管理型基金的增加主要来源于中长期净债务型基金的大量发行。

2 .基金资产配置

截至2019年第三季度末,各基金资产总额比2019年第二季度末增加1.40%,其中股票资产市值增加6.55%,债券资产市值增加1.43%,现金资产市值增加4.98%。 从资产配置比例来看,股票、债券、现金的比例均有小幅上升,2019年第三季度末的比例分别为15.6%、47.9%、23.5%。

3 .基金债务分析

从债券配置比率来看,与2019年第二季度末相比,2019年第三季度基金增加了利息债务和信用债务的配置比率,减少了同行的存款比率。

债券型基金负债分析

1 .中长期纯债务型基金截至2019年第三季度末,中长期纯债务型基金持有券种合计约25,850亿元,比2019年第二季度末增加10.61%。 所有票种市值上涨,其中利率债务11.13%,信用债务10.12%,同业存款证4.48%,其他债券上涨17.72%。

从债券配置比率来看,2019年第三季度中长期纯债务型基金持有的利率债务、信用债务、同业存款证书的市场价格按债券投资市场价格比分别为48%、45%、4%。 与2019年第二季度相比,中长期纯债务型基金小幅度增加了利率债务的配置比率,小幅度减少了信用债务和同业存款的配置比率。

2 .短期净债务型基金

截至2019年第三季度末,短期纯债务型基金持有券种合计约1,831亿元,比2019年第二季度末增加19.32%。 其中,利率债务、信用债务和同行存款的市场价格分别增加了9.81%、20.68%、95.74%。

从债券配置比率来看,2019年第三季度短期纯债务型基金持有的利率债务、信用债务、同业存款证书的市场价格在债券投资市场价格中的比率分别为22%、72%、4%。 与2019年第二季度相比,短期纯债务型基金略微增加了信用债务和同业存款的配置比率,略微减少了利率债务的比率。

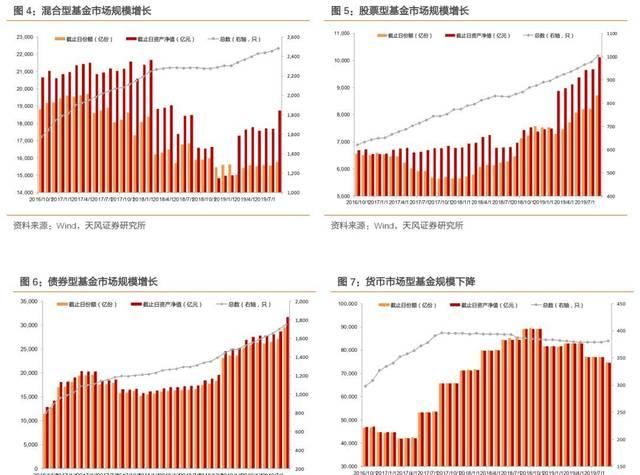

3 .一级债基

截至2019年第三季度末,一级债权资产合计约1,405亿元,比2019年第二季度末上升15.51%。 其中,股票市值上涨74.12%,债券市值上涨13.90%,现金上涨12.33%。

从债权状况来看,截至2019年第三季度末,一级债权人持有的券种合计约为1,317亿元,比2019年第三季度末上升13.90%。 利息债务和信用债权的市值分别上升8.39%、16.80%,同行的存款减少30.39%。 从债券配置比率来看,与2019年第二季度相比,一级债务基础略微减少了利息债务、同行存款证书和其他债券的配置比率,增加了信用债务的比率。

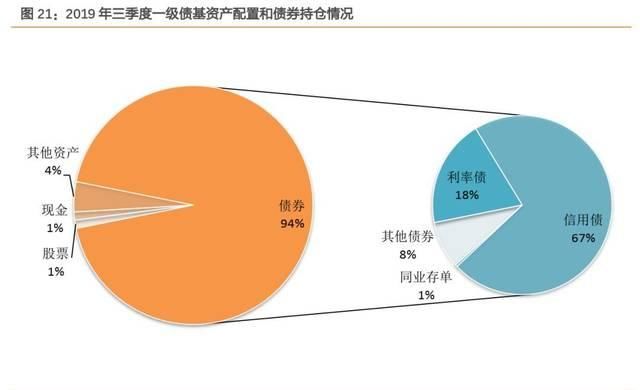

4 .二级债基

截至2019年第三季度末,二级债务基金资产总额约为2,640亿元,比2019年第二季度末上升17.20%。 其中,股票市值上涨30.29%,债券市值上涨17.71%,现金下跌8.91%。

从债权状况来看,截至2019年第三季度末,二级债权人持股票种类合计约2,282亿元,利率债务、信用债务、同行存款证券市场价格分别上涨27.56%、12.44%、7.38%。 从债券配置比率来看,与2019年第二季度相比,二级债务基础增加了利息债务的配置,减少了信用债务和同行存款证书的配置。

基金杠杆分析

到2019年第三季度末,中长期纯债务型基金、一级债务基金和二级债务基金的报销率小幅下降。 其中,中长期纯债务型基金折价率为121.43%,比2019年第二季度下降1.54个百分点的一级债务基金折价率为118.39%,比2019年第二季度下降3.44个百分点的二级债务基金折价率为116.77%,比2019年第二季度下降1.64个百分点

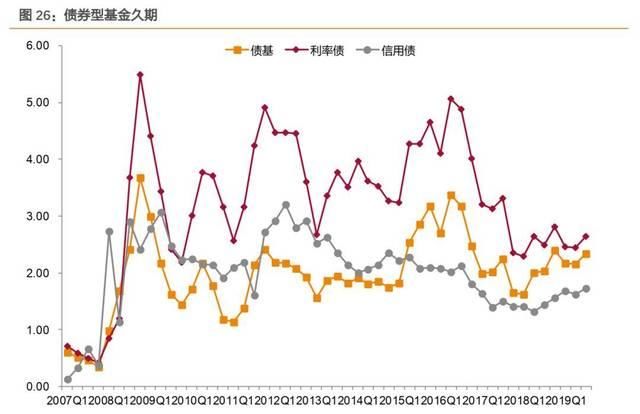

基金的长期分析

我们用债券型基金的重仓券近似长期。 到2019年第3季度末,债券型基金的长期为2.33,比2019年第2季度上升了0.18,其中利率债务加权长期从0.20上升了2.65,信用债务加权长期从0.11上升了1.73。

基于债务的业绩分析

2019年第三季度,各基金季度收益中值排名如下

中债国开债总价指数

风险提示

宏观经济政策的不确定性、信用事件频发。

重要声明

市场有风险,投资要谨慎。 在任何情况下,本微信道平台上的信息和意见都不构成对任何人的投资建议。

证券研究报告《新债基投资风格如何变化? ——2019年第三季度基金债务分析》

对外发布时间2019年11月01日

报告发行机构天风证券股份有限公司

本报告分析师

孙彬SAC执行证书编号: S1110516090003

尧SAC中的证书编号: S1110517030005