新浪财经上市公司研究院大眼楼管/肖恩

7月底政治局会议再次透露出对房地产调控从紧的政策基调,房地产不再作为短期和长期的经济刺激手段。其实在经历了今年年初地产融资的“小阳春”后,5月至今随着一些针对房企融资政策的出台,房企的融资环境有明显收紧的迹象。5月中旬23号文申明了要对银行、信托等金融机构对房地产行业的放款加强监管工作;5月底21世纪经济报道称部分激进房企的公开市场融资可能会被加以限制;7月初监管层对多家信托公司进行窗口指导。

7月12日发改委又对房企发行境外债提出新要求,要求房企发行外债只能用于偿还到期债务,不能新增海外债务。随着国内融资渠道受阻,在海外发行美元优先票据等手段成为今年以来众多房企能握住的仅有的几根稻草之一。

内房企近两年海外融资井喷总存量已超千亿美元

Wind数据统计显示,2019年以来,截止7月12日,房企计划发行的海外债数量已达104只,计划发行规模384.47亿美元,数量、规模均创同期历史新高,且已接近2017年全年规模。如果按照当前节奏持续下去,房企海外发债规模有望再创历史记录。截止发稿,内房企海外债存量约高达1091亿元美元,其中主要以美元为主,并伴有少量的人民币、港币和新加坡元,整体平均融资成本达到7.71%的高水平,2019年的融资成本更是达到8.67%。

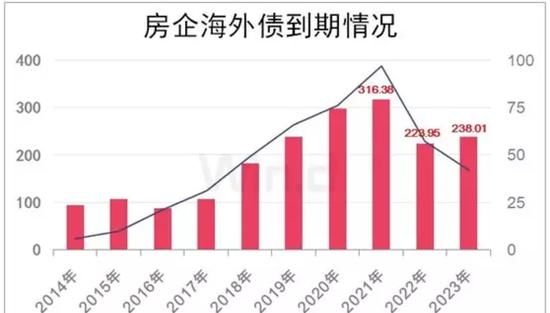

Wind数据显示,2019年房企海外债到期数量66只,到期规模237.57亿美元,到期规模同比2018年增加30.91%。此外,2020年、2021年,房企海外债到期规模将分别达297.86亿元、316.38亿元,内房企发行外债创新高之际,偿债规模也在逐年走高。

值得注意的是,发行美元等外债,房企必须要面对的是汇率风险,正如2018年以来人民币兑美元的汇率从6.3左右升至7,贬值幅度超过11%,众房企所面对的偿债成本迅速增加。正如前图,2017/2018/2019是内房企发行美元债的高峰时期,三年间人民币兑美元汇率平均值约在6.5左右,从6.5至7债务总额也将增加7.7%左右,这对于本就高企的美元债融资成本来说,再增加7.7个百分点的融资成本,对于房企来说是巨大的财务压力,且后续汇率如何变化存在较大不确定性,房企的汇率及财务风险敞口或存在持续恶化的风险。

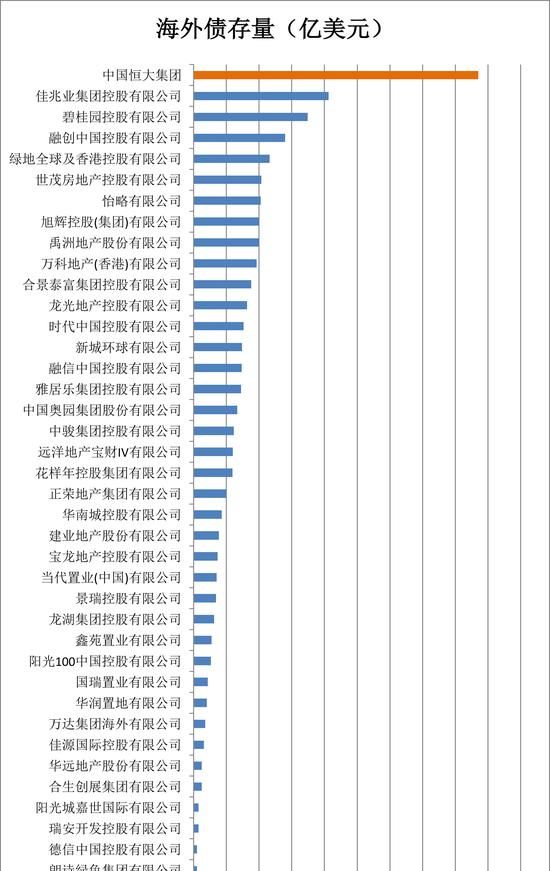

新浪财经上市公司研究院通过Wind数据梳理的内房企目前的存量美元债务情况。本文只统计已经上市交易的美元债,尚在发行过程中的美元债并不在本次统计范围之内。在上述主流上市房企的已上市还在存续期的海外融资情况看,融资成本普遍高企,算数平均水平达到7.7%。按照时间维度对比看,近几年内房企海外融资利率水平明显升高,从2016年的6.03%飙升至8.67%,短短3年内上涨2.64个百分点。

中国恒大海外债存量及成本双高 汇率风险敞口大

分公司来看,上述统计的内房企的存续期海外债平均融资成本,德信中国与佳源国际、花样年以及当代置业等成本高企,相比之下,华润置地、龙湖集团、万科、碧桂园、世茂等龙头房企的平均海外融资成本更低,在4%左右。

从各房企的海外债存量情况来看,中国恒大以约合174亿美元的存量海外债居首,紧随其后的包括佳兆业、碧桂园、融创中国以及绿地等房企,存量规模分别为82、67、56、46亿美元,前五的融资成本分别为8.15%、9.83%、6.07%、7.84%、6.49%。相比之下,中国恒大及佳兆业和融创中国海外融资的汇率风险敞口更大。

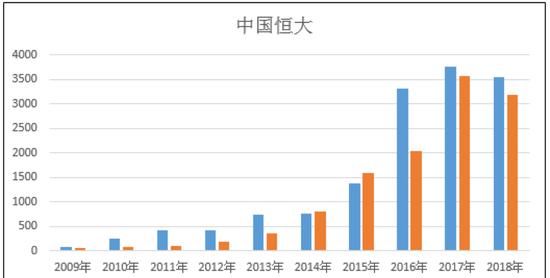

中国恒大2018年的平均融资成本为8.18%,相比于上一年的8.00%有略微的提升,处在较高水平。2017年,公司启动战略转型。在发展模式上,从“规模型”向“规模+效益型”模式转变;在经营模式上,从高负债、高杠杆、高周转、低成本的“三高一低”模式向低负债、低杠杆、低成本、高周转的“三低一高”模式转变。

但转型仍然缓慢,2018年,恒大的总负债为15714.02亿元,同比上升3.41%,与2017年31.18%的同比增速相比下降了27.77个百分点;长期借款为3548.57亿元,同比下降5.68%;短期借款为3182.85亿元,同比下降10.69%。

短期偿债压力指数是评估一家房企一年内的债务压力情况,恒大短期偿债压力指数为1.58,明显高于此前新浪财经上市房企价值榜TOP50房企数据均值0.69。净负债率为151.90%,远高于均值90%。

值得注意的是,中国恒大6730亿元的借款结构中,174亿美元,合计人民币约1218亿元,占总债务的18%。