就现金管理而言,流动性的优先级要高于收益率。

就现金管理而言,流动性的优先级要高于收益率。

题图 / 城堡

作者 / 一石二鸟

标签 / 投教

在现金流动性管理工具里,以前是国债逆回购、货币基金和银行理财产品三足鼎立。最近一两年里,短债基金呈爆发性增长,本文主要介绍这四类短期理财工具的特点和收益风险,希望对大家能做好现金的管理有所帮助。

在现金流动性管理工具里,以前是国债逆回购、货币基金和银行理财产品三足鼎立。最近一两年里,短债基金呈爆发性增长,本文主要介绍这四类短期理财工具的特点和收益风险,希望对大家能做好现金的管理有所帮助。

一、国债逆回购

国债逆回购,通俗来讲,是将资金通过国债回购市场拆出,即出借方把钱借给别人,获得固定利息。融资方用国债作抵押借钱,到期还本付息。

收益方面,借款收益 = 资金 * 交易价格(即利率)/360* 回购天数,实际收益 = 借款收益 - 本金 * 佣金费率。国债逆回购一般在月末、季度末、半年末、年末资金面紧张的时候,年化收益率较高。举个例子,出借 10 万,1 天国债逆回购,利率 5%,借款利息 =100000*5%/365=13.70,佣金费率 =100000*0.001%=1,实际利息收入 =13.70-1=12.7 元。

国债逆回购在成交时已经确定了收益,不承担市场风险。而且证券交易所监督,不存在资金安全问题。资金到期自动到账,回购到期日资金解冻,当天可用,次日可取。

适合三类投资者:每年年底、季度末趁机赚一笔的投资者;不满足银行活期利息,又害怕风险的个人投资者;流动资金充裕的企业。

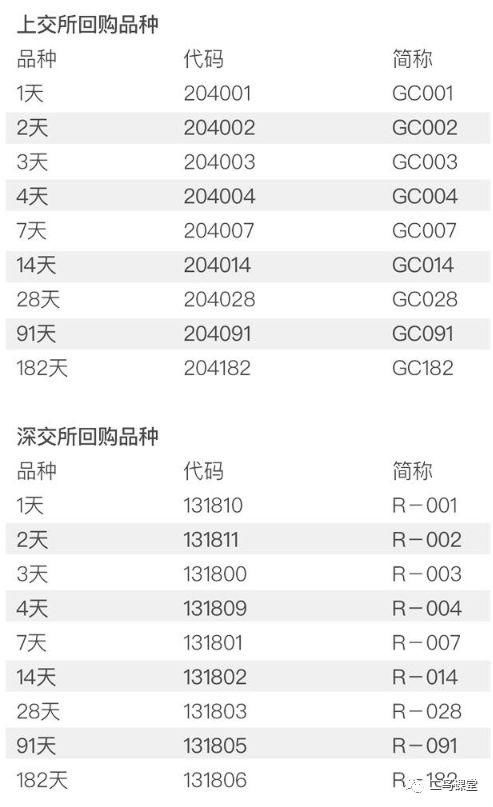

在各个券商的软件中可以直接参与国债逆回购,上海市场国债逆回购的交易数量为 10 万或 10 万的整数倍,深圳市场国债逆回购的交易数量为 1000 元或 1000 元的整数倍,具体种类如下表:

二、货币基金

二、货币基金

货币基金大家比较熟悉。其投资方向一般是流动性比较好的金融资产:现金、1 年以内(含)的银行定期存款、剩余期限在 397 天以内(含)的债券等等。

多数货币基金的年收益率一般和一年定存利率相当,高于同期银行活期储蓄的收益水平。但具有和银行活期存款相当的流动性。

货币基金投资品种就决定了其在各类基金中风险是最低的。货币基金合约不会保证本金的安全,但在事实上由于基金性质决定了货币基金在现实中极少发生本金的亏损。一般来说货币基金被看作现金等价物。

货币基金可以分为两类,场内货币基金(货币 ETF)和场外货币基金。场外货币基金大家都比较熟悉。场内货币基金相对要复杂一些,大家可以参阅历史文章《场内货币基金》

三、短债基金

短债基金,顾名思义,主要投资超短期和短期债券。短债基金必须投资剩余期限不超过 397 天的债券,通过控制投资组合的久期不超过一年,力求本金稳妥,保持资产较高的流动性,降低基金净值波动风险。

短期债券包含超短期、短期和中短期债券,一般对应着债券的久期(可以简单理解为剩余时间)在 207 天、一年和三年以内。一般来说,剩余期限越短,风险就越低,对于超短期和短期债券来说,其预期收益是相对确定的,主要来源于债券到期的还本付息,有较高的安全性。

短债基金与货币基金最主要的区别在于赎回到账时间不同。短债基金 T 日赎回,一般 T 1 日或 T 2 日到账。而货币基金使用快速速回功能可以实现即时到账。相比于货币基金,短债基金的流动性要稍差一些,但收益要略高一些。可以理解为牺牲一点流动性来换取更高一些的收益。

四、银行理财产品

银行理财产品不属于公募基金的范畴。而且根据资管新规,资管产品不得保本保收益,银行理财产品目前也都在进行净值化改造。

由于有银行的信用作为背书,到目前为止,这类产品事实上都是刚性兑付,还没有发生过违约。所以银行理财产品你可以理解成一款不同借款期限的债券,到期还本付息。

总结

上述四类产品,安全性都不存在问题,只是流动性与收益有所区别。就流动性而言,流动性由高到低依次是:国债逆回购、货币基金、短债基金、银行理财产品。预期收益则正好反过来。流动性与收益好比鱼和熊掌,不可兼得。你要想获取高一点的收益,就要牺牲一定的流动性。

就现金管理而言,流动性的优先级要高于收益率,是要优先考虑的。投资者要根据自己的资金性质和使用需求,充分考虑流动性的需求,从中选择若干款适合自己的工具。然后再结合收益率的高低,敲定具体的投资产品。