< p >最近,几个朋友私下给我发了这张优惠券,问我是否以发票的形式获得了这张优惠券。它能被记录和扣除吗?我可以税前扣除吗?

这张凭单显然不是发票。一个朋友说公司在仓库发生了运输费用,所以他拿到了这张凭证,没有发票。

可以贷记吗?

01

无发票,

这是一个很大的会计困惑

经济业务已经发生,必须进行核算会计处理不对发票设定条件,即缺少发票并不构成对费用确认的限制。只要企业实际发生,它就是与企业经营有关的费用。即使没有拿到发票,也要准确记账。原始凭证不仅是发票,还有合同和付款记录,可以证明业务是真实的。

此外,许多经济业务不征收增值税,也不需要自己取得发票。他们通常是被付钱来记账的。工资单、付款记录、评估记录和预扣税声明是簿记的基础。

为什么我们如此重视发票,甚至形成一种没有发票就无法报销的潜意识?

,一方面与我国的票控税有关。发票作为合法的抵扣凭证和税前扣除凭证,在税收管理中发挥着重要作用。另一方面,发票本身具有证明业务真实性的属性。因为发票是由政府监管的,并且有自然的信用背书,所以我们一直默认发票也是证明业务真实性的重要组成部分。

这种发票第一的意识甚至导致了一些人的不分皂白的思维,比如说,只要没有发票就不能,在朋友告诉税务官员说他们收到了政府补贴之前,政府有关部门必须允许提供发票,事实上,有些事项本身不属于增值税的应税范围,不需要发票,只需出具收据即可

02无需发票录入,主要经济事项是增值税应税范围

应取得而未取得的发票,不得税前扣除

国家税务总局2018年第28号文件明确规定,如果中国企业发生的支出项目属于增值税应税项目(以下简称“应税项目”),另一方为已办理税务登记的增值税纳税人,其支出应以发票(包括税务机关按规定代开的发票)为税前扣除凭证

在正常情况下,另一方向我方提供应税行为并可以取得发票。然而,在实践中,许多个人也很难提供零星业务的发票。例如,对于商品和服务,如商品和服务,个人一次性提供几十美元的应税服务。发票的开具是一个困难的问题,因为发票金额很小,而且是零星的。

于是28号文件也开了一个口子。对于属于增值税应税范围的企业,向个人支付的小型和零星企业不需要发票小型零星业务的判断标准是从事应税业务的个人销售额不得超过增值税相关政策规定的门槛。增值税的起征点是准时纳税的每月2万元,准时纳税的每月500元。对自然人来说,除了个人行为(住房租赁)之外,其余只能在个案基础上适用。< p>

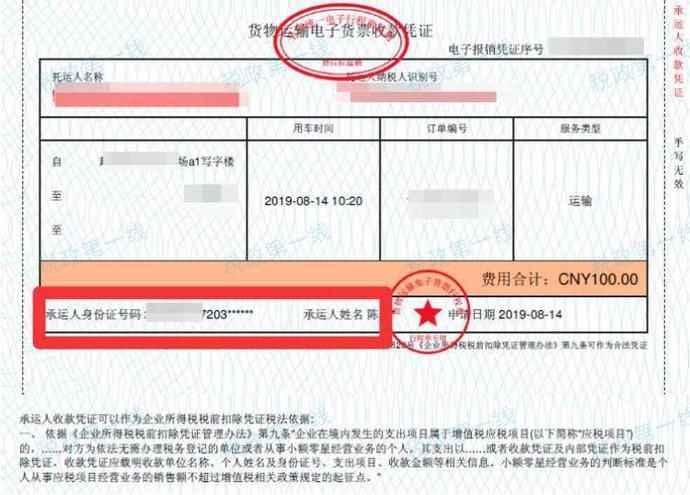

因此,企业在支付每次不超过500英镑的个人费用时,可以不用发票,凭收据凭证进行税前扣除。此收据应包含收款人姓名、个人姓名和身份证号、支出项目、收据金额及其他相关信息。货运代理的此凭证是收据凭证。让我们看看它。上述所有规定的要素都包括在内。因此,这种货郎的收据虽然不是发票,但可以入账,不仅可以入账,而且可以税前扣除。抵扣增值税即不够,更不用说服务提供商本身没有缴纳低于起征点的增值税,此凭证本身并不是当前合法的抵扣凭证