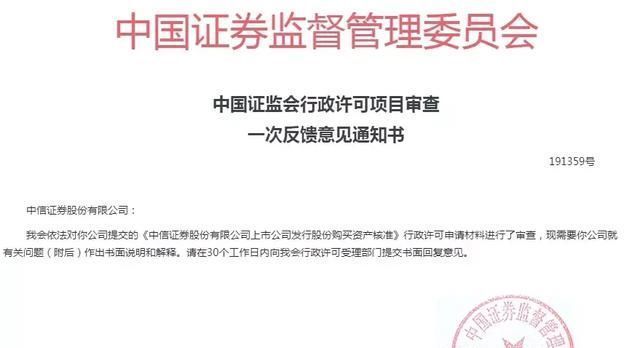

7年24日晚,中信证券发布公告称,证监会已对中信证券收购广州证券提交的行政许可材料进行了审查,并提出了14条补充披露反馈意见。

7年25日,中信证券相关负责人对《国际金融新闻》记者表示:“目前,公司正在准备对中国证监会反馈通知的相关回复。”“

14的查询指向了细节|超过199.65万字的通知显示,中国证监会的反馈主要集中在收购交易是否引发同业竞争、广州证券剥离的障碍、广州证券自身经纪、投资银行、自营交易、资产管理、信贷等业务存在的问题以及本次交易定价和估值的合理性。在

未来定位和资产剥离方面,中国证监会要求中信证券在交易完成后补充披露上市公司未来的经营战略和业务管理模式,以及是否会对广州证券现有业务产生重大影响。同时,要求进一步披露广州证券资产剥离和股东变更的审批进展情况,是否存在及时处理的法律障碍和风险;除中国证监会批准外,广州证券资产剥离还有其他先决条件吗?

针对广州证券的各种业务。中国证监会从经纪、投资银行、资产管理、自我管理和信贷五大业务领域进行了详细的调查:如

,广州证券经纪占总收入的很大一部分,而近两年证券经纪佣金率的下降幅度高于行业水平,要求进一步披露广州证券经纪的区域分布、竞争状况、市场份额变化和未来趋势;以及佣金率持续下降并高于行业下降的原因,以及对资产盈利能力的影响等。

投资银行,重点关注广州证券投资银行的收入是否符合会计准则,承销债券违约的潜在法律风险以及对广州证券可持续盈利能力的影响。对于

资产管理业务,需要进一步披露广州证券资产管理业务净收入下降的原因和合理性,部分产品违约或减值的原因和合理性,以及对广州证券可持续盈利能力的影响。关于

收购交易的细节,中国证监会要求中信证券披露广州证券近三年经营收入波动、净利润下降甚至亏损的原因和合理性,以及该交易是否有利于提高上市公司盈利能力;补充披露本次交易中广州证券估值水平与以往股权转让估值水平差异较大的原因和合理性,以及本次交易中广州证券市场策略的合理性

中信证券的收购申请正在审核过程中。根据中国证监会对并购重组的审查过程,主要包括七个环节:受理、更正、受理、反馈、反馈和回复、并购重组委会议和审判结论。中国证监会要求中信证券在收到通知后30个工作日内披露反馈回复,并在披露后2个工作日内向中国证监会提交反馈回复材料

稳步推进收购事宜2年12月25日,018中信证券发布并购重组计划,计划发行股票购买广州证券100%股份

收购计划的细节逐步披露。中信证券在剥离广州期货和金鹰基金股权后,以134.6亿元的价格从越秀金融控股有限公司及其协同代理人金融控股有限公司购买了广州证券100%的股权。为此,中信证券计划发行7.93亿股。交易完成后,越秀金融控股与其协同代理金融控股有限公司共同持有中信证券6.14%的股份,成为中信证券第二大股东。随后,收购稳步进行。今年3月初,越秀金融控股发布了广州证券计划向公司转让广州期货99.03%股权和金鹰基金24.01%股权的资产评估报告,总价值12.64亿元。

今年5月31日,中国证监会收到广州期货交易所要求变更5%以上股东的申请材料,并于6月10日进行了更正。6月3日,金鹰基金变更了5%以上的股权,实际控制人申请被接受,材料于6月11日更正。

与此同时,中信证券和广州证券已经开始推进人员等方面的整合。

6年28日,中信证券董事长张友军在股东大会上透露:“我们在业务上有很多合作,在该地区有很多沟通,人员也交换了意见,介绍了彼此的工作情况、管理理念、风控标准、运营状况,也展望和预测了未来,设想和做出了安排。”

记者从广州证券的知情人士处了解到,虽然监管审批尚未完成,但广州证券的一些员工已经去中信证券工作。目前,此次收购尚未影响广州证券业,双方的讨论仍在继续。考虑到监管审批等许多问题尚未最终敲定,一些人事安排仍在等待消息。

并购整合的受益者事实上,中信证券此前是并购整合的最大受益者之一。

与国泰君安、海通证券、广发证券、申银万国等国内老牌证券公司相比,中信证券成立相对较晚。作为“后起之秀”,2004年至2012年,中信证券成功收购万通证券、金通证券、华夏基金和金牛期货,重组华夏证券。

天丰证券非银行分析师夏长胜和罗吉辉在《证券业并购重组深度报告:李勇潮头、方贤雄》中表示,成功的并购重组使中信证券不断将其融资优势、销售网络优势和资本优势紧密结合,最终实现公司规模和利润的稳步增长,从而适应行业发展。

并购后,中信证券在股票交易量中的份额大幅增加。从2000年到2003年,中信证券在股票交易量市场的份额平均只有2.06%,在行业内排名在10到15之间。自2006年以来,中信证券一直保持其在行业前5位股票交易量中的份额。

天丰证券非银行团队认为,M&A是中信证券增加市场份额的直接手段收购广州证券将进一步增强中信证券在广东和华南的竞争力,实现中信证券与目标公司的优势互补,产生良好的协同效应。

此外,上述团队表示,证券公司的并购重组主要包括公司治理结构、经营战略、人力资源、市场资源、客户资源和企业控制权的整合,是一项全方位、多元化的系统工程。成功的并购整合需要以公司的整体战略为指导,寻找高度互补的目标,形成强大的整合协同效应。

洗牌时代又来了股票行业并购浪潮一波又一波

中信证券宣布收购广州证券后,天丰证券于5月28日晚宣布,已与北京青云洲际科技有限公司等9家交易对手签署意向协议,收购其持有恒泰证券29.99%的股份7月22日,天丰证券收购恒泰证券的提案获得股东大会通过。如果此次收购完成,天丰证券将成为恒泰证券的单一大股东。

一家领先证券公司的非银行分析师告诉《国际金融新闻》:“随着证券行业马太效应的加剧,该行业趋于两极化。许多中小型证券公司的业绩和估值都处于低位。此外,外国证券公司涌入国内市场的影响将进一步推动行业内的并购。预计随后的并购数量将会增加。“

华创证券非银行研究团队认为,国内证券业重组的时代又来了,未来证券业将面临更加全面的竞争。如果市场继续低迷,中小型证券公司将会业务单一,竞争力差,亏损将成为常态。可以预测,在未来的并购中,证券业将变得更加频繁,对盈利能力的需求将超过对车牌的盲目信任。

(国际金融新闻记者王园园)

/