土元佩克斯

/陈绍禹菲达

十年后,人民币/美元汇率“破7”25年零1个月以来,美国第六次将中国列为“汇率操纵国”根据白宫的声明,原因是中国人民银行(People Bank of China)声称对汇率拥有“控制权,拥有“足够的经验和政策工具来管理外汇市场,维持人民币合理均衡的波动。显然,理由是不够的。

根据1988年《全面贸易和竞争力法案》第3004条,美国财政部长必须向国会提交一份关于国际经济和汇率政策的半年度报告,分析美国主要贸易伙伴的国际经济和汇率政策,“考虑各国是否操纵本国货币与美元之间的汇率,以防止有效的国际收支调整或在国际贸易中获得不公平的竞争优势。”“根据以下标准,美国财政部决定一个国家是否是货币操纵国:

与美国的双边贸易顺差至少为200亿美元;

经常账户盈余至少占其国内生产总值的3%;

连续单方面干预外汇市场,12个月内重复净买入外汇至少占一国国内生产总值的2%;

在2019年5月的评估报告中,美国没有将中国列为“汇率操纵国”,而是将中国列入了“监控名单”。"因此,美国没有按常理出牌,其意图非常明确,因为人民币在8月5日“突破7”,特朗普政府将其视为中国缓冲美国新关税增长的一种手段。

根据惯例,如果标注为“汇率操纵国”,双方有1年的谈判时间一年后,美国政府可以根据国内法采取以下四项措施:禁止海外私人投资公司批准在该国的任何融资,包括任何保险、再保险和担保;禁止联邦政府购买或签订合同购买原产于该国的货物或服务;指示国际货币基金组织美国执行主任对该国的宏观经济汇率政策进行额外的严格审查;指示美国贸易代表处与财政部协商,考虑是否与该国签订双边或区域贸易协定,或启动双边或区域贸易协定谈判。此外,美国总统有权采取特别行动。

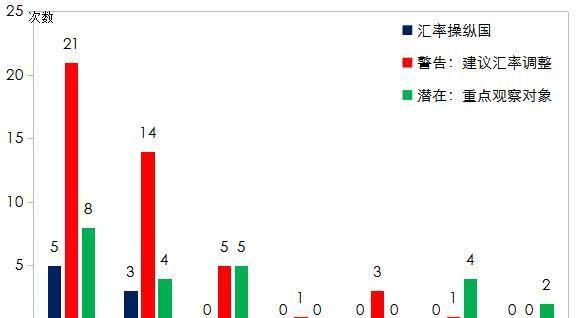

从2005年到2015年,美国财政部的评估结果如图1所示

图1:2005年11月至2015年10月,美国财政部49项评估结果

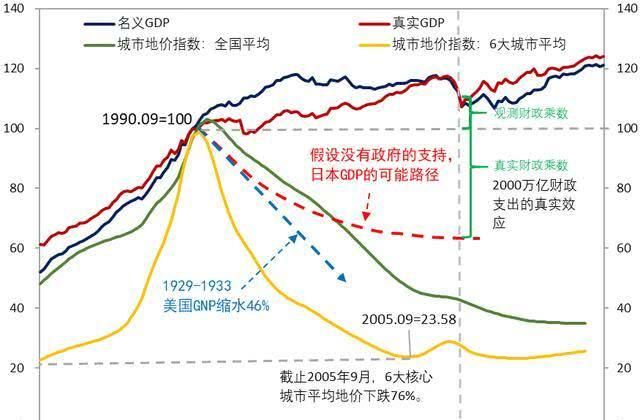

从一个具体案例来看,1988年10月,中国的韩国和台湾对美国贸易顺差大,经常账户顺差大,首次被美国列为“货币操纵国”,成为《综合贸易法》的“试验田”经过双边谈判,韩国和台湾相继采取措施改革汇率制度,放松资本管制,导致两国货币对美元升值。当贸易顺差显著改善时,美国财政部取消了对他们的“汇率操纵”指控。另一个值得学习的例子是日本和日元尽管美国没有将日本列为“货币操纵国”,但这是因为1985年的广场协议(Plaza Accord),美国和日本达成了干预汇率的协议,随后日元升值,美元贬值。此外,日本还实施了扩张性货币政策和积极的财政政策。一个是协议的要求,另一个是日本自己的选择,它希望利用国内需求来缓冲日元升值对国外需求的负面影响。结果如何?也就是说,泡沫会变得更强,最终崩溃。如图2所示,直到1985年之后,日本的土地和房地产泡沫才加速。仅仅五年后,泡沫破裂了。

图2:日本的房地产泡沫自1985年以来加剧了

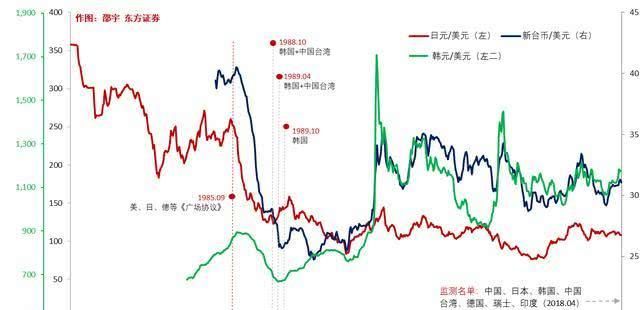

目前,市场更关心的是人民币汇率如何变动的问题。我们可以参考韩元和新台币的经验图3显示了日元、韩元和新台币的汇率趋势。上升曲线表明美元升值和其他货币贬值,而下降曲线表明美元贬值和其他货币升值

图3:日元、韩元和新台币的汇率趋势

一方面,汇率问题只是广泛的经贸摩擦的一部分在1988年首次被称为“汇率操纵国”之前,韩国和台湾已经在经贸关系上与美国发生摩擦,并在汇率问题上表现出一定的表现。新台币256元以上199元对美元的汇率由1985年8月的40.5元上升至1988年10月的28.9元,升幅为28.6%。韩元从1985年12月的893韩元上升20.2%,至1988年10月的712.8韩元相反,1988年10月之后,新台币和韩元的升值幅度相对较小。1989年10月,新台币从28.9元继续上涨到25.7元,涨幅11.1%,而韩元仅从712.8元上涨到1989年5月的689.3元,涨幅3.3%1989年后,韩元开始贬值。新台币在底部波动,然后在1995年贬值

表明,即使它被贴上“汇率操纵器”的标签,也不意味着汇率会进入单边贬值的范围与人民币汇率相比,此前人民币汇率从6.3降至7,贬值幅度超过10%8月6日,央行宣布将在香港发行总计300亿元人民币的央行票据,相当于还清人民币空头头寸。截至2017年底,离岸人民币存款余额为10467亿元,港、中、台、新人民币存款分别为5504亿元、3199亿元和1520亿元,占比97.7%,仅中国香港就占比50%以上显然,做空人民币也将面临一定风险。

中国汇率制度改革和汇率走势的决定性因素总是在国内,但外部因素不可忽视。图4显示了人民币汇率的70年历史和汇率制度的重大改革。我们认为,如果我们选择两个最重要的改革时间点,那一定是1994年的汇率合并改革和2005年的“721”改革。前者相当于中国浮动汇率制度改革的过渡阶段。尽管人民币汇率仍与美元挂钩,但人民币实际汇率开始随美元汇率波动。后者是人民币与美元脱钩的象征。人民币对美元的汇率已经开始升值。我们注意到,1992年5月,美国财政部将中国列为“汇率操纵国”。此后,中国仍连续四次被列为“汇率操纵国”。对中国的指控直到1994年中国正式实施汇率制度改革近一年后才被撤销。1994年7月至2019年8月,经过25年零1个月的时间,在中美贸易争端的背景下,美国再次挥舞“汇率操纵器”棒向中国施压。我们认为,在资本账户控制的条件下,人民币汇率恶性贬值的可能性不大。与日本的经验相比,从长远来看,中国能否抵御美国的压力,防止人民币失衡和被动升值是更大的挑战。

图4:人民币汇率的70年历史和汇率制度改革的路径从日本1985年以来的经验来看,正是由于日元的大幅升值,出口竞争力下降,制造业急剧外移,从而导致了中国的“产业空心化”现象加上日本人口老龄化、企业制度僵化和宏观政策不当,日本“损失了20年”安倍经济学的三支箭——大胆的金融政策和灵活的金融政策——主要是为了刺激内需即使日元贬值50%,日本的经常账户盈余也没有明显的增长。原因之一是国内制造业产能不足,工资缺乏竞争力。因此,如果贸易战继续,人民币汇率在短期内是贬值的“风险”,但在长期内是偏离均衡的升值风险。这才是真正的风险。如果中国供给方面的改革取得显著成效,金融自由化逐步推进,人民币仍将升值,但应该随着均衡水平的提高而升值。中国面临的挑战是如何保持国内制造业的国际竞争力