中国日报北京1月14日电-1月14日,中国环境通讯社中国环保产业研究所在北京发布《生态环境产业上市公司排名分析报告(2019)》报告显示,2019年环保上市公司市值增长6.5%(总市值加权平均值),上证综指下跌15.8%,创业板下跌37.3%环保部门在沈湾一级产业收益中排名倒数第四,仅高于建筑装饰、钢铁和矿业,整体表现相对较弱。

在市场融资环境持续收紧的情况下,高速发展的公私合作项目绩效明显下降,环保部门整体重资产属性显著。目前,该行业的整体市盈率约为15倍,保持历史低位。

《报告》评选出2018年下半年至2019年上半年环保上市公司市值和净利润前30名企业。粤海投资、海螺创业、北水控股、光大国际和美国控股等上市公司的市值和净利润均表现良好。同时,报告还分析了固体废物板、水处理板、供水操作板、环境监测板和大气处理板在环保行业的性能和发展趋势

固体废物板性能稳步增长生活废物收费系统刺激市场

报告期内,2019年上半年固体废物行业总体保持稳定增长,收入896.6亿元,同比增长20%,增速下降15%;年复一年。净利润126亿元,同比增长19%,同比增长24%增长放缓的主要原因是一些公司的业绩急剧下降(如教化环境、CICC环境、新余环保等)。)减缓了板块的利润增长(下降99%-25%)

固体废物板运行稳定,经济波动小。报告期内,该行业毛利率/净利率与去年同期持平,为26%/14%,而净资产收益率则微跌0.02个百分点至5.01%其中,垃圾焚烧项目回报率稳定,商业模式清晰。考虑到公司技术和运营水平的逐步提高,从长远来看,盈利能力是稳定和不断上升的。目前,土壤修复和危险废物行业的市场集中度相对较小,行业处于快速发展状态。这一部门的门槛要求相对较高。未来,随着技术能力不足的落后产能的清理,行业利润将稳步上升。

自1992018年下半年以来,固体废物产业链政策不断出台例如,国务院发布了“建设“无废城市试点工作计划”,明确前端废物应尽量减少,后端处置应“填埋”,以促进废物处置资源的充分利用。住房和建设部等。发布《关于全面开展全国地级及以上城市生活垃圾分类工作的通知》,要求垃圾分类配送、分类运输,加快配套处置能力建设。最新的《固体废物法》(修订版)计划增加“生活垃圾收费系统”等。这些政策的推广为生活垃圾收费系统铺平了道路。如果该系统成功实施,将有助于减轻地方政府的支付压力,增强整个固体废物产业链的支付来源。水处理行业业绩持续下滑,混合变化,行业进一步拐点期

2-019年上半年,水处理行业营业收入同比下降5%,至149.8亿元,增长40%。。净利润同比下降38%,至10.5亿元,增速为34%。董事会毛利率/净利率同比下降1/4点至30%/7%,股本回报率同比下降1点至2点,负债率同比上升6点至63%。董事会的经营业绩显然很差。

由于融资环境收紧、宏观经济增长放缓、企业财务成本增加等因素,在后公私伙伴关系时代,以前承接水环境管理等更多公私伙伴关系业务的企业正处于自我缩编、投资萎缩和向轻资产转型的修复阶段。为了改善财务状况,大多数水处理私营企业选择“拥抱”国有企业和中央企业,并继续推动混合改革。

资料来源:风信息

混合改革后,上市环保企业的经营模式从以前的重资产模式转变为轻资产模式。现金流将继续优化。它可以专注于自身更有利的委托经营服务和技术服务,所有者和支付主体有望从政府转变为中央企业和国有企业。进入环保领域的新的大型中央企业和地方国有企业也有望在未来成为新的杠杆实体。

水务行业预计在低利率环境下对

进行重估 1992-019年上半年,水务行业收入483.8亿元,比去年同期增长16%。净利润88.4亿元,同比增长9%,增速18%。同比。该行业毛利率/净利率同比下降1/1个百分点,至39%/20%。股本回报率同比下降1.2%,至3.8%水务行业的公用事业属性是显而易见的。该部门的利润率略有下降,这与污水处理行业的升级有关。总体而言,水务行业现金流相对充足,仍保持稳定增长。由于水务行业的市场规模增长率相对较低,总体资本支出需求低于仍处于高增长行业的固体废物行业。在当前低利率背景下(10年期国债跌至近3%),保持高股利政策和稳定股利率的水务企业有望迎来价值重塑。

环境监测委员会高毛利率订单增长放缓导致该行业增长下降256%以上。 1992-019年上半年,监测部门收入30.8亿元,同比增长15%。净利润4.5亿元,同比增长18%。收入/净利润同比增长下降12/6 PPT。毛利率同比下降2%,至49%;净利率同比增长1%至15%;股本回报率略有上升,同比上升0.3%,至4.2%

2019年上半年行业领先冷凝技术的收入/净利润同比增长8%/3%,增速明显下降随着2017年至2018年订单的快速发放,毛利较还款条件高且良好的高质量订单的增速有所放缓。在融资环境收紧的背景下,公司不愿意接受质量差的订单,行业绩效低于预期。

总体而言,监测板的定价机制相对灵活。虽然市场上的优质订单在减少,但监控市场正在渗透到县市,市场空间仍然充足。

空气治理部门公司差异化明显整体表现不佳

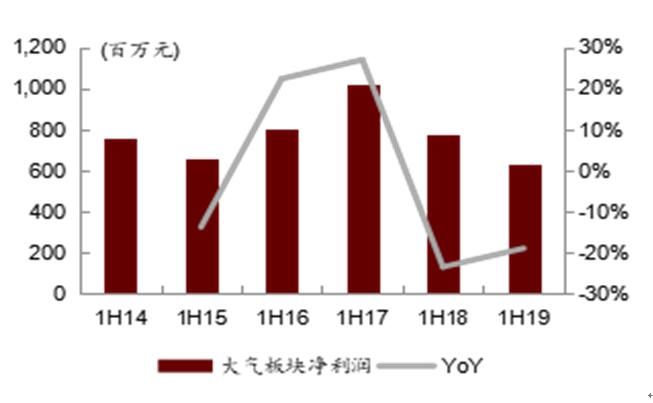

随着电力行业超净排放的逐步完成,空气处理的主要需求已经转向非电力行业,但市场空间增长不够快,因此该行业的表现仍然很差。报告期内,板块收入167.5亿元,同比增长2%。净利润为6.3亿元,同比下降19%。该行业毛利率/净利率分别下降2/1个百分点,至22%/4%。股本回报率同比下降1%至2%,业绩继续下滑。

行业的主要公司有明显的区别。龙井环保2019年上半年净利润同比增长11%,而清新环保等公司表现不佳。随着行业竞争的持续和未来非电业务比重的进一步提高,技术优势明显、运营能力强的企业将逐步增加市场份额,而非电业务发展不利的企业将继续面临业绩下滑的风险。

大气处理部门对母公司的净利润(来源:风信息)

(编辑:严玉杰、徐露)