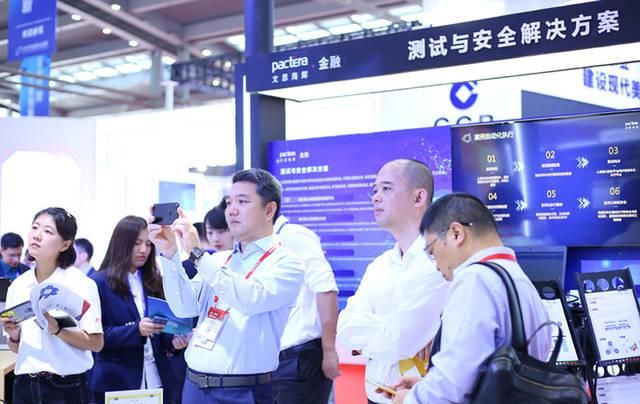

数字技术越来越深刻地改变着金融业的生态,各种机构在数字转型中取得了长足的进步。为了应对这一转型浪潮,数字技术公司以人工智能、大数据、云计算、区块链等技术为基础,帮助金融业务数字化、智能化,创新产品和服务,就像“武器”一样,一件一件地提高效率。基于此,零一财经启动了零一军备频谱项目,调查和报告处于创新前沿的数字技术公司。在金融技术的浪潮下,金融测试业务迎来了新的发展机遇随着金融业数字化进程的加快,业务发展日益多样化,金融交易模式不断变化,金融机构软件应用的规模也在逐步扩大。与此同时,随着对软件测试需求的增加,财务测试也越来越受到重视。同时,人工智能有望提高测试效率和标准化测试。金融测试服务提供商已经开始将人工智能应用于金融测试,智能金融测试已经进入人们的视野。文斯·海辉金融也是探索人工智能和金融测试相结合的成员文斯·海辉金融是中国领先的金融测试服务提供商,多年来一直深入从事金融测试服务领域。文斯海辉金融凭借其在金融业务、项目管理、质量控制和测试能力方面的综合优势,独立开发了一系列测试解决方案,涵盖业务功能测试、非功能测试、互联网金融测试和测试质量管理。近年来,人工智能也被应用于金融测试业务。11月4日至6日,在第27届中国国际金融博览会和2019年深圳国际金融博览会上,文斯·海辉金融还展示了一系列智能金融测试解决方案和测试平台,如银行核心测试解决方案和银行核心业务智能测试平台。

001财经对企业集团和卓越中心质量安全部部长文斯·海辉财务副总裁王壮进行了关于财务测试业务和人工智能在财务测试领域的应用的专访财务测试:金融机构“生产线”上的“质量检查员”,字面上,财务测试实际上是财务和测试。金融是一个行业,测试既是技术也是行业具体来说,金融测试是测试技术在金融业产品中的应用与发达国家相比,中国的信息技术软件业发展较晚,所以中国的信息技术测试起步较晚。然而,随着我们业务和技术的快速发展,我们的信息技术测试取得了很大进展,有些甚至达到了世界领先地位。事实上,测试是一项重要的质量保证工作,通常可以分为三类:一类是it软件测试,另一类是嵌入式测试,另一类是硬件测试

文思海辉金融的金融测试业务主要集中于信息技术软件测试,即金融机构核心系统、外围业务系统或应用的软件测试,最终解决业务产品的问题,为业务服务。根据测试类型,文斯海辉金融的软件测试可以分为功能测试、性能测试、安全测试、环境测试等。王壮说,要做软件测试,首先要检查系统是否符合标准,其次要检查是否存在问题,找出问题并提出改进建议。与开发环节的“专业化”不同,测试环节需要采用发散思维、整合市场需求、积极思维和消极思维等。,并注意更“广泛”的一面。以安全测试为例。一般来说,安全测试是测试应用程序或系统是否符合现有的法律法规,识别现有的安全风险和漏洞,并防止由于系统不安全而造成的经济损失或内部机密数据的泄露。王壮提到,在安全测试中,文思海辉金融将从数据层面、规范层面、代码层面、网络层面等层面进行测试,以确定客户是否存在非法操作、管理漏洞、技术漏洞等。银行和保险公司是金融测试的主要战场。金融测试服务提供商主要服务于银行、保险、证券、信托和其他金融机构。从客户比例和市场前景来看,目前金融测试的主要战场在银行和保险公司。在金融测试服务客户中,银行是最稳定的,所占比例最高。王壮还提到,银行已经占到文思海辉金融测试业务的80%以上。一方面,该行基础雄厚,不仅在信息建设方面起步较早,而且在金融业的信息技术投资也最大。根据国际数据中心的数据,2014年中国银行业信息技术支出约占金融业信息技术支出总额的79%另一方面,银行业在强调和实践金融科技方面在金融机构中处于领先地位。近年来,随着大数据、云计算、人工智能、区块链等新技术的发展和应用,新的金融格式正在出现。在这种冲击下,各大银行纷纷进行数字化改造,以科技为业务创新的关键引擎,改造业务系统,从而增加对金融测试的需求。在非银行客户中,保险作为金融科技应用的后起之秀,对第三方测试有着更高的认识,其比重也在逐渐增加。“近年来,保险业发展迅速,信息技术投资增加,对金融测试的需求也在增加,其在文斯·海辉(Vince Haihui)金融测试业务中的份额也在一点一点增加。王壮指出,“虽然证券公司受到盈利能力和资本市场波动等因素的影响,但信息技术测试需求波动很大。“为了响应保险公司对测试的需求,文思海辉金融还为不同类型保险公司的痛点带来了与保险测试相关的解决方案,如人寿保险行业的功能测试解决方案和财产保险行业的功能测试解决方案。当前,在中国金融业业务快速发展和业务创新加速的背景下,金融机构对金融测试的需求不断扩大,但需求众多且复杂。至于客户需求,王庄认为,客户需求总体上可以分为两类,一类是业务,即在保证系统稳定性的同时更好地实施业务;另一个是技术,它帮助新技术,如大数据、PasS、人脸识别、区块链等。与传统服务有效结合王庄说:“但是在技术和业务层面满足客户需求没有太大问题。”。"我认为工业标准化和劳动力成本是我们现在面临的最大问题."“由于金融业务的快速发展、更新和迭代的加速以及测试要求和标准的不断变化,各金融机构的具体测试要求也不同,使得难以在金融行业标准化测试。因此,金融测试服务提供商往往需要采用个性化的服务方法,但个性化服务的可复制性低,不能批量生产。随着测试需求的增加,成本将继续上升。如何实现金融行业测试的标准化已经成为金融测试服务的一大难题。同时,金融测试服务提供商的劳动力成本也在不断增加。一方面,中国的总体劳动力成本在不断上升。根据德勤的报告,仅从2005年到2015年,中国的劳动力成本就增长了五倍。另一方面,业务的快速发展需要足够的人才支持,金融技术的出现也使得企业对人才的需求不断提高。但是,由于学校提供的人才不能直接应用于企业和市场,市场上合适的人才储备不足,经验丰富的测试人才供应不足,卖方市场进一步增加了人才成本。为了应对这些困难,文斯·海辉金融实际上已经采取了一些措施。我们致力于总结、寻找规则并制定标准化的产品和服务“为了标准化,王壮说根据王壮的介绍,文斯海辉金融目前推出的测试工具变得更加“紧凑”和“灵活”,更适合自由组合和组装。当“大型”测试工具提供服务时,它们通常需要进行大量的更改和调整,以便适用于客户的管理方法。定制成本太高,而“小”和“灵活”的测试工具只需要做一些调整,不仅定制成本较低,而且客户的学习成本也会降低。这些测试工具的引入实际上是对标准化的持续努力。鉴于市场人才短缺,文斯·海辉金融也开始尝试校企合作。目前,文斯·海辉金融(Vince Haihui Finance)已经与一些高校合作,通过提供实习机会、免费培训和教师资源,使学生能够在学校学习市场所需的技术和商业技能,从而增加了可用人才的数量。降低成本,提高效率,促进业务创新。人工智能在金融测试行业有很大的潜力。在金融测试服务领域,人工智能的应用可以降低成本,提高效率,并为测试产品或解决方案带来创新和机会王壮表示,人工智能可以基于标准化测试数据建模,从“读取”代码到“生成”代码,最终实现脚本化和自动化,这反过来又促进了标准化数据的逐步完善,大大降低了测试时间成本,提高了测试效率。收集的有效数据量越大,人工智能驱动获得的测试结果就越准确。简而言之,人工智能可以通过大量有效的数据培训,使财务测试真正“自主”、“智能”和更加“标准化”。同时,随着低成本智能人工智能测试的逐步成熟,人工智能将取代测试人员的一些功能,提高人员效率,降低人工成本目前,文斯·海辉金融已经将人工智能应用于12套独特的测试工具,涵盖了整个软件测试业务。在这次展览中,文斯·海辉金融展示了一系列与人工智能技术相结合的解决方案。王庄认为,“这些解决方案是在传统解决方案的基础上,不断自我整合和优化,形成逐步标准化的服务,然后添加人工智能等新技术进一步完善。”王壮说,在这一阶段,人工智能主要应用于测试用例和测试报告,特别是人工智能在财务测试中的应用模块过去,测试报告只反映了当前测试中的好坏问题,而人工智能的应用可以帮助建立一个水平和垂直的二维空间,即除了分析当前系统之外,人工智能还可以帮助分析以前的系统,并将历史数据与当前数据进行比较,从而获得一份在安全性和质量可控性方面更有参考价值的测试报告。然而,如果有更多的标准化产品,人工智能可以获得的数据就越有效,分析也就越准确。为了提高人工智能能力,文斯·海辉金融与大学在人工智能领域进行了合作,有效地将文斯·海辉金融对商业的理解与大学研究者对技术的理解结合起来,提高了技术在商业领域的落地能力。至于人工智能在未来金融测试领域的应用趋势,王壮更是认为,“人工智能是未来的一大发展趋势。人工智能与测试的结合更有利于金融测试业务的快速发展。”人工智能是金融测试领域的推动者“未来的竞争是与行业和客户的理解进行竞争。近年来,随着金融技术的不断发展,除了传统的金融it解决方案和服务提供商如Vince haihui finance之外,互联网公司和银行金融技术子公司也纷纷涌入金融测试服务领域。然而,王壮认为,在金融测试行业的未来竞争中,竞争仍然是基于对行业和客户的理解,技术不能在行业中建立竞争壁垒。“技术可以随时引进和创新。这永远不会是最困难的问题,但是对这个行业的理解不可能在一两天内形成。只有当我们真的和我们的客户在同一个频率上,也就是说,我们真的能解决我们客户的问题,我们才能真的发展得很好。“文斯·海辉金融依靠多年的行业积累和客户反馈,对行业和客户需求有着深刻的理解。从客户群的角度来看,自2000年初为银行提供金融测试服务以来,文斯·海辉金融已经深入从事金融测试行业近20年,拥有大量的客户群和实际案例。根据国际数据公司的数据,在2017年和2018年连续两年,文斯海辉金融在中国银行业的信息技术解决方案中拥有最大的市场份额,市场份额为5.5%同时,在金融测试领域,文斯·海辉金融(Vince Haihui Finance)也保持着令人印象深刻的市场份额。同时,对于银行和其他传统金融机构来说,与技术是否最先进相比,他们在选择金融测试服务提供商时更注重稳定性、实用性和是否有成功案例。相比之下,文斯海辉金融有更多优势从行业解决方案的角度来看,它基本上涵盖了整个行业测试需求模块此外,在提供解决方案时,文斯海辉金融可以从测试中获得反馈,从而创新和改进解决方案。关于这一方向的未来发展战略,王壮表示,文斯·海辉金融希望在金融测试领域建立生态链。这一生态链的构建可以从四个方面着手。首先,要建立生态人才储备,即深化校企合作,进入高校体系培养人才。第二,应该形成标准化和标准化的产品或解决方案。第三,要加强人工智能等技术的研究,有效地将人工智能等先进技术与商业结合起来,提高效率。最后,我们应该与合作伙伴、朋友和客户合作,建设工业生态,有效整合资源。