据IPO报道,安永会计师事务所今天( 12月17日)报告称“越雾,中国大陆和香港再次成为世界第一IPO市场”,分析了2019年世界和大中华区的IPO活动,展望了明年的市场前景。

全球IPO :港口交汇处的数量和筹资额均居全球首位

受贸易摩擦、市场焦虑情绪和其他地缘政治因素的影响,今年全球IPO预计达到1115项,比上年减少19%,资金计划额减少4%,预计为1,980亿美元。 科技界在2019年继续在世界IPO数量和资金方面占主导地位。

由于下半年大型IPO,特别是阿里巴巴IPO的有力推进,香港联合交易所IPO的数量和资金计划额在2019年成为世界第一。 科创板的成功运行将把上海证券交易所推向世界IPO数量的第三位和资金计划额的第四位。

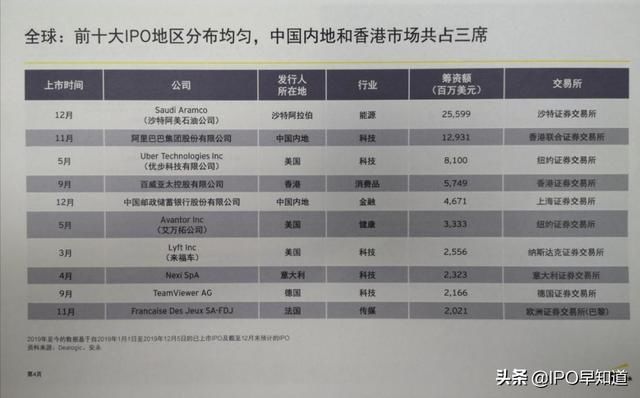

世界前五位的IPO中国大陆和香港市场共占三席,阿里巴巴、巴德威亚太和中国邮政储蓄银行,筹资金额分别为129.31亿美元、57.49亿美元和46.71亿美元,阿里巴巴和巴德威亚太在港口举行。

安永大中华区上市服务主管合作伙伴何兆烽表示,今年第四季度沙特阿拉伯美洲和阿里巴巴这两个世界最大的IPO改善了2019年相对低迷的IPO市场状况。 在不久的2020年,尽管我们预计影响IPO市场表现的因素(如地缘政治不确定性和贸易焦虑)将逐渐减弱,但市场仍在波动,上市公司必须尽快做好准备,以了解预计2020年上半年将出现的市场领先机会。 " "

关于中国企业在美国的上市情况,何兆表示,尽管受到中美贸易的影响,但目前接触的企业正在计划在美国上市,最终决定权是企业,美国态度的影响不大。

a股IPO :数量和筹资额大幅增加

2019年a股市场预计200家公司首次上市,筹资2528亿元,IPO数比去年同期增加90%,筹资额比去年同期增加82%,刷新2012年以来的筹资额最高记录。 科学创造板的成功进入市场,数百亿级IPO的发行是资金增长的主要原因。

今年a股IPO下半年集中活跃,136家下半年上市,筹资1,924亿元,分别占全年的68%和76%。

去年只有1家IPO超过100亿级,而今年增加到4家,a股的年平均出资额维持在过去7年的上位,仅次于2018年的高峰。 和2018年一样,2019年中小型IPO仍然占主力,超过6成的资金来自50亿元以下的IPO。

从业界来看,科技、媒体、电信( TMT )超越了工业企业,新股发行排名第一的邮政储蓄银行、浙江商银行等大型IPO推进金融业的筹资,处于筹资业界的首位。

从地区来看,广东和北京与IPO的数量和计划资金额排名第一的去年相比,北京有28家企业在a股上市,在IPO数量增加了211%的北京上市的IPO中,有5成以上来自科技、媒体、电信行业,4成来自科学创业板。

科学创板企业占a股前10位IPO的4席

报告显示,a股前十位的IPO共筹资1006亿元,比上年同期增长49%。 其中4家公司从科学创造板筹资,共筹资208亿元,占前10名的21%。 科学创板IPO的数量和计划资金额在a股各板中排名第一( 35% )和第二( 32% )。

其中,新一代信息技术产业排在科学创业板主题产业的前列,数量( 44% )和计划资金额( 58% )都大幅度领先的生物产业是科学创业板主题产业的第二位,IPO的数量为24%,出资额为19%。

在上市标准的选择中,90%的科学创业板企业优先上市标准1,上市公司市场价格在10亿元以上,近两年净利润正,累计净利润在5,000万元以上,近一年净利润正,营业收入在1亿元以上。

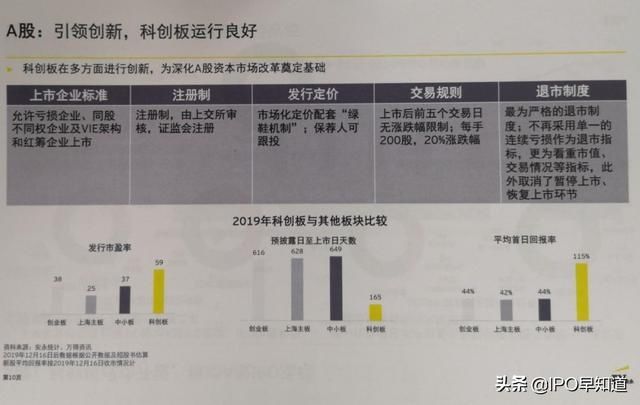

科创板的平均首日收益率在8月份上升到298%的高峰,之后新股的涨幅逐渐收敛,到12月份为止下降到了54%。 随着供求关系的改善,科学创板市场合理回升,但平均首日收益率仍高于其他板块。

根据12月16日的收盘价,各板块的新股平均收益率,创业板块最高板块达到177%,科学创业板块的平均收益率为73%,排列了4个板块的最后位。

安永华明审计服务合作伙伴张宁宁认为,科学创造板在上市公司标准、注册制、发行价格、交易规则、退市制度等多方面进行创新,为深化a股资本市场改革奠定了基础。

“科学创新板开始以来,市场运行平稳,投资者参与热情高涨,各机制首次见效。 例如,注册制抓住信息披露的核心,合理化发行条件,真正把选择权交给市场,大幅提高资本市场资源配置效率,推进创业板、新三板等板块的改革。

由于新股发行稳定,科学创业板进一步推动企业上市意愿,截止到2019年12月16日,证券监督会上市企业达到420家,比去年年底增加约51%,IPO并列企业“堰塞湖”现象有再现倾向,上海证券交易所并列科学创业板企业达到161家。

新股发行通过率上升到88%,比去年高出30个百分点。 下半年开始实地监察后,新股的审查中止数大幅度上升,比上半年激增了170%。

香港IPO :巨型企业筹集高科技、媒体和电信行业资金

预计2019年香港市场将首次上市159家,计划资金额为3105亿港元,IPO数比去年同期减少22%,计划资金额比去年同期增加8%。

由于下半年大型IPO的推进,其间的筹资额达到2387亿港元,占年总筹资额的77%。 年超过6成的新股来自中国大陆,与占年筹资总额76%的2018年相比数量增加,但资金减少。

由于创业板取消了转换板的简化机制,接近主板的最低出货要求,吸引力大幅减少,2019年香港创业板出货15家企业,占总出货数的9%,是2011年以来同期的最低。

2019年,香港前十大IPO筹资093亿港元,占全年筹资额的67%。 由于阿里巴巴上市,科学技术、媒体和通信业受到瞩目,计划资金处于年度IPO活动的首位,阿里巴巴巴一枝独秀,计划资金占本业的92%。

零售和消费品企业的上市件数居首位,同时数家大型IPO也推动了零售和消费品行业的筹资额,成为2019年香港IPO筹资额的第二大行业。 另外,房地产服务行业进入规模扩大期,迎来了企业上市的浪潮,房地产行业IPO的数量和出资额都进入前五。

今年香港有21家海外企业在香港上市,筹资49亿港元,筹资额比去年增加。 东南亚国家企业仍是境外上市香港的主力,其中新加坡企业占13席,零售、消费品、建筑和基础设施行业是境外上市香港的首要行业。

2020:A股市场活跃,企业以二次上市或分期上市方式赴香港IPO

报告显示,IPO并列的企业数量今年再次增加,积极的财政政策和灵活适度的货币政策有利于资本市场的向上倾向,5G领先的科技也有望在创新的科技企业上市,因此预计2020年a股IPO发行活动会变得活跃起来。

业界今年以来鼓励生物制药企业上市是资本市场的重要事件,无论是科学创业板还是上市公司自身的运营,都能看到优质生物制药企业的迅速发展。 李康表示,在此基础上,生物制药乃至创新制药企业将成为长期资本关注的焦点。

在监管层面,张宁宁说,IPO监管严格常态化,退市监管力度增大,将来a股退市市场化、常态化是趋势,资本市场改革进一步深化。 此外,证监会积极支持符合条件的台资企业向a股市场融资,对a股市场产生积极影响。

同时,何兆烽最近在证监会发表的《上市公司分割子公司国内上市考试的一些规定》等政策的制定,也确立了更完善的规则,增进了企业的上市欲望。

他常常认为,当规定还没有出台时,大家都不敢去做。 一旦规定颁布,即使是最严格的,只要明确有关规定,有了规则,企业就可以按照这个规则按照计划执行之前的意愿。 因此,我们预计重组、分割的活动会增加。

随着港口交汇处多数新政的合并和持续改革的推进,新政在新经济板块上首次显现出效果,预计明年新经济公司如科技、媒体和通信、健康等企业仍然是IPO市场的增长点,零售和消费品、房地产、金融也将成为香港传统的流行板块。

同时,世界贸易和区域政治环境的不确定性等不利因素对经济和市场产生负面影响,香港经济面临下行风险。 安永预测2020年香港IPO的资金额将达到2200亿港元。 如果特大IPO上市,出资额约为3500亿港元。

何兆烽认为,明年许多因素影响香港资本市场,阿里巴巴上市成功,其他海外上市的中国企业有可能以二次上市方式回归香港,香港股较低的分期上市门槛也将推动内地企业分期上市香港。