作者为阿尔法工厂邀请了研究员

导游:无论是国内还是国外,消费和医药经常会说“民以食为天”“生死为大”,应对消费和医药是刚性需求。

与公司年报一样,国内基金定期公布每年季度的持仓情况,每年的4月末(第一季度报)、7月末(第二季度报)、10月末(第三季度报)、明年的1月末(第四季度报)。 当然,有这些披露要求的基金公布的只有自己的重仓股票,不是所有详细的持仓。

即使如此,我们也可以通过这个小样本来探索整个组织是如何玩耍的,哪些股票在组织中受欢迎。 因此,各证券公司的研究小组也编写公告后的报告进行分析,主要分析内容见图1,不同证券公司小组分析的内容基本相似。

图1 :公募基金持仓分析的代表形式

资料来源: Wind,点击查看大图。

此外,笔者还认为,应该深入探讨分析为什么某行业总是基金配置,某行业长期过低,或者二次市场中哪个行业是“高富帅”行业,哪个行业是“不品行”行业。

为了查明这个问题,被动基金没有体现逻辑思维的行业和股票选择,笔者希望着重于自主管理的基金,比较国内外情况,开展分析,发掘潜在的阿尔法。

01基于国内自主管理基金的观点

据统计,截止到1Q19,国内公募基金资产合计达到13.6兆元,其中股票拥有市值1.9兆元。

【1】配置状况一览

因为不同分析小组得到的数据源完全相同,结论也基本一致,笔者选择平安证券研究小组的图表进行展示。

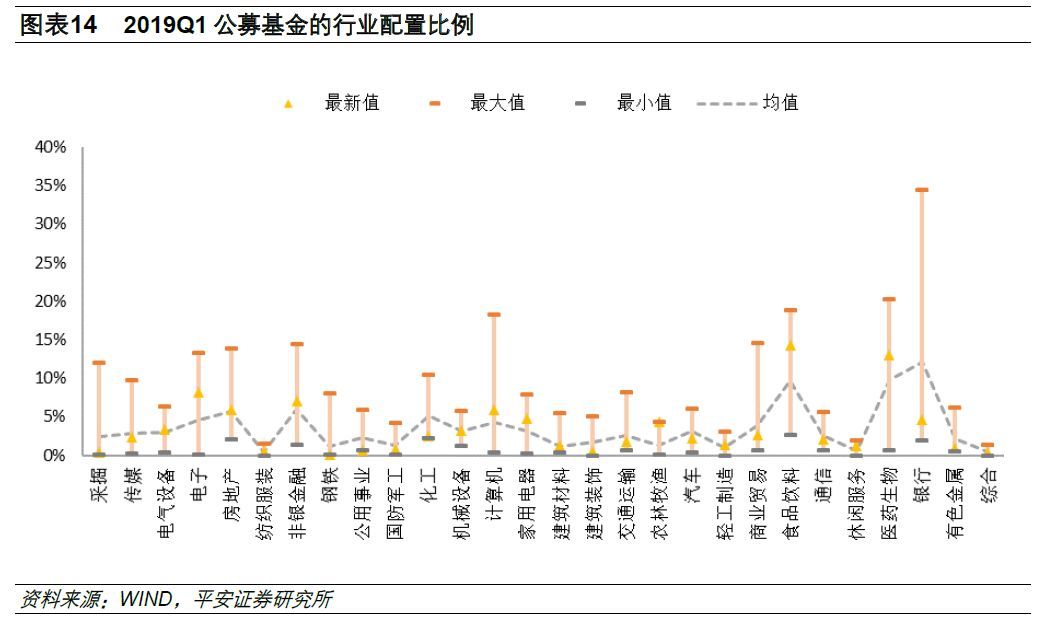

图表2反映了积极管理公募基金重仓股份的行业,在仓库中所占的比例。 从历史平均来看,银行、房地产、非银金融、化工、食品饮料仓库配置较大。 但是,它本身没有什么信息。 为了大规模的资金,这些行业只不过说明了必须配置多少。

图2 :公募基金的行业配置比例(截至2019Q1)

资料来源: Wind,平安证券,点击查看大图。

【2】超配合低配合时

首先,说明超配比和低配比的含义。 举个例子,某行业所有公司的市值占a股总市值的5%,对于100亿元规模的基金,如果选择标准装备该行业,则必须购买100亿的5%,即5亿元

该基金经理仔细观察该行业(或其中的股票),说购买量超过5亿元,例如达到10亿元,达到基金仓库的10%,该基金超过该行业的5%。 相反,如果只购买这个行业的股票2亿元的话,这个基金会给这个行业降低3个百分点。

因此,通过分析自主管理者某一季度的超低分配情况,可以短期了解哪些行业股票看得更好,加上历史数据,可以看出哪些行业在积极机构的关心中更好。

从历史上看,基本上所有行业都有超市,低配比的情况下,适用俗语的就是“风水交替”。 例如,最近两季度的火灾主题“猪周期”,至今为止几乎没有听说过的农林畜牧渔场的板块超过了约2个百分点,达到了历史的高峰。

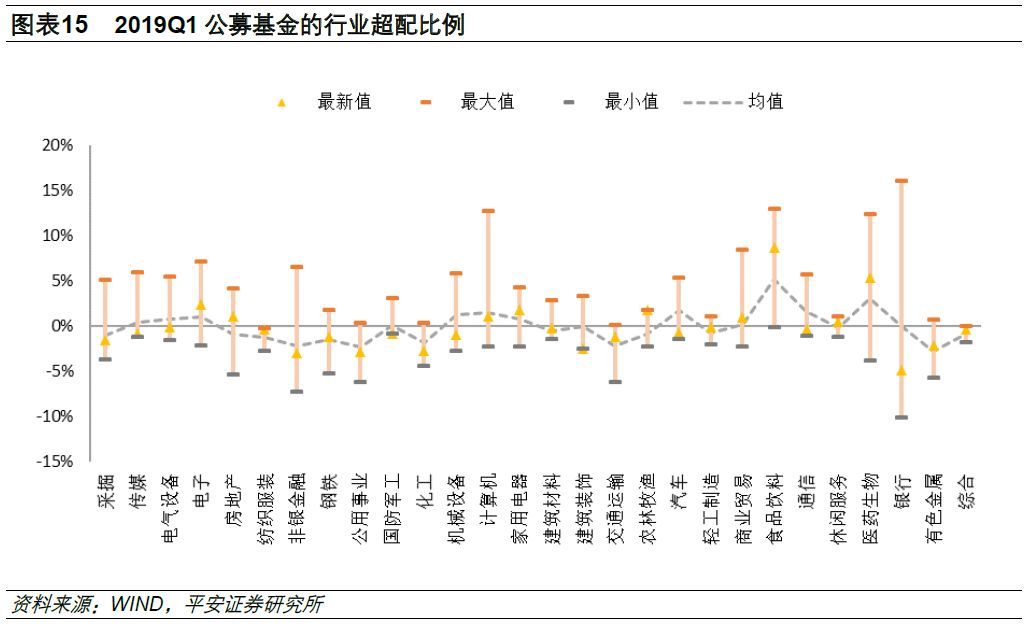

笔者更加关注的“偏差分布”的状况。 根据图3,已证实在一些行业中大部分处于过度配置状态(右偏置),且在一些行业中大部分处于低配置状态(左偏置)。

大多数情况下,积极受基金经理支配的“高富帅”行业是食品饮料、医药生物、汽车、电子。

大多数情况下,积极分配给基金管理者的“不良线”行业是有色金属、交通运输、公共事业、化工、非银金融、纺织服装、开采。

图3 :公募基金的业界超额分配低配(截至2019Q1)

资料来源: Wind,平安证券,点击查看大图。

02基于国内自主管理基金的观点

以上分析的是国内a股的情况,对海外基金的业界喜好感兴趣是理所当然的。 因为在国外类似的分析不多,所以用外资去伯克利( Barclays )的报告书“Who Owns What”进行追踪,笔者根据该报告书的数据进行分析。

该报告汇总了欧洲169个主动管理基金和全球264个主动管理基金,总规模达到5450亿美元。

【1】欧洲的观点

在国外,行业的分类习惯往往与国内不同,其分类口径更广,如图4所示,包括能源( Energy )、工业( Industrials )、必需消费( C Disc )、选购消费( C staples )、医疗( H Care )、金融( Financials )、技术( technology ) 但是,也可以与国内的行业分类几乎一一对应。

在大多数情况下,被选为欧洲自主管理基金经理的“高富帅”行业是产业( Industrials )、医疗( H Care )。

大多数情况下,积极分配给基金经理的“不良线”行业是金融( Financials )、通信( Telecoms )。

图4 :欧洲自主管理基金行业10年的超低分配情况(数据截止到2017年)

资料来源: Barclays,点击可查看大图。

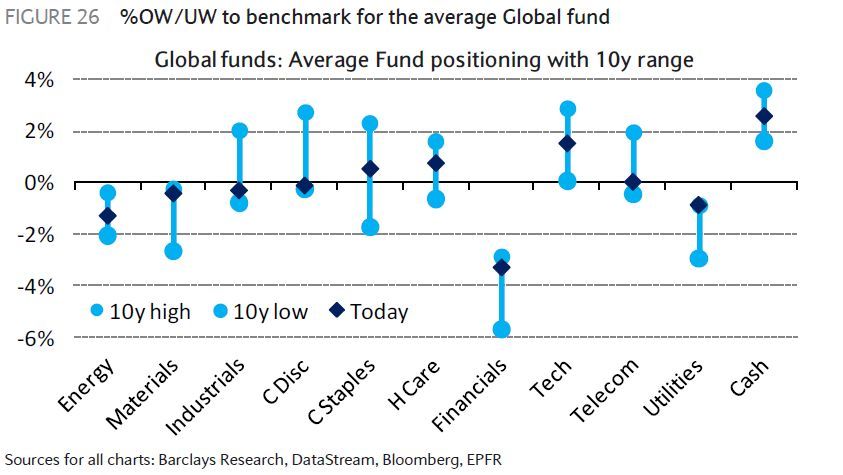

【2】全球观点

在国外,行业的分类习惯往往与国内不同,其分类口径更广,如图4所示,包括能源( Energy )、工业( Industrials )、必需消费( C Disc )、选购消费( C staples )、医疗( H Care )、金融( Financials )、技术( technology ) 但是,也可以与国内的行业分类几乎一一对应。

很多情况下,明显被选为全球自主管理基金经理的“高富帅”行业是产业( Industrials )、必选消费( C Disc )、医疗( H Care )、技术( Tech )和通信( Telecoms )。

大多数情况下,积极向基金管理者低配的“不良线”行业是能源( Energy )、金融( Financials )。

图5 :欧洲自主管理基金行业10年的超低分配情况(数据截止到2017年)

资料来源: Barclays,点击可查看大图。

03结论

对国内外自主管理基金进行比较分析,发现其持仓偏好差异非常大,或者“高富帅”与“失败者”行业分类不一致,是一个有趣的现象。 通过分析异同原因可以获得更多关于股市的认识。

【1】在任何行业都很普遍

一个非常明显的特征是无论是国内还是国外,消费和医药都经常超配合。 这也很容易被理解为“民以食为天”“生死为大”,对应消费和医药是刚性需求。

另外,消费业注重品牌、渠道、市场营销,品牌力量是最重要的价值,技术变化少,容易产生百年老字号,持续给这个坚实的股东带来收益,当然成为国内外自主管理基金经理的喜好,典型的是国内茅台

医药行业不仅有需求,还有一个特点是容易形成极其深刻的护城河,护城河主要是药品/医疗器械的专利保护,除了所开发的天资投入带来的资金壁垒外,世界主要经济体面临着老龄化问题,是世界性的成长性行业。

【2】不同的根源,股市的“比较优势”

在此,笔者引用了经济学中常用的概念——比较优势。 a股和海外证券交易所一样,垄断了所有行业,但是在不同证券交易所上市的公司,由于强弱分布不均,不同行业在不同交易所的人气程度不一致。

根据以上结论,在国外,工业( Industrials )和技术( Tech )已成为超市,但在国内,与这两大类相对应的行业已经成为低价或标准。

以工业板块为例,中国的制造依然大而不强,优秀的工业公司还很少,整体市场价格也不大。

在海外西门子、发科、ABB、GE、施奈德、波音、大众等众多企业广为人知。

但是,随着国内工业企业的成长,汇丰技术、大族激光、宁德时代等企业有望成长。

从科技板块来看,国外优秀的科技公司还有很多。 例如苹果、谷歌、亚马逊和微软。 国内上市的科技类公司比较差的另一个原因是,国内很多科技公司的大公司不符合国内的上市规定,决定在阿里巴巴、腾讯、谷子等国外上市。

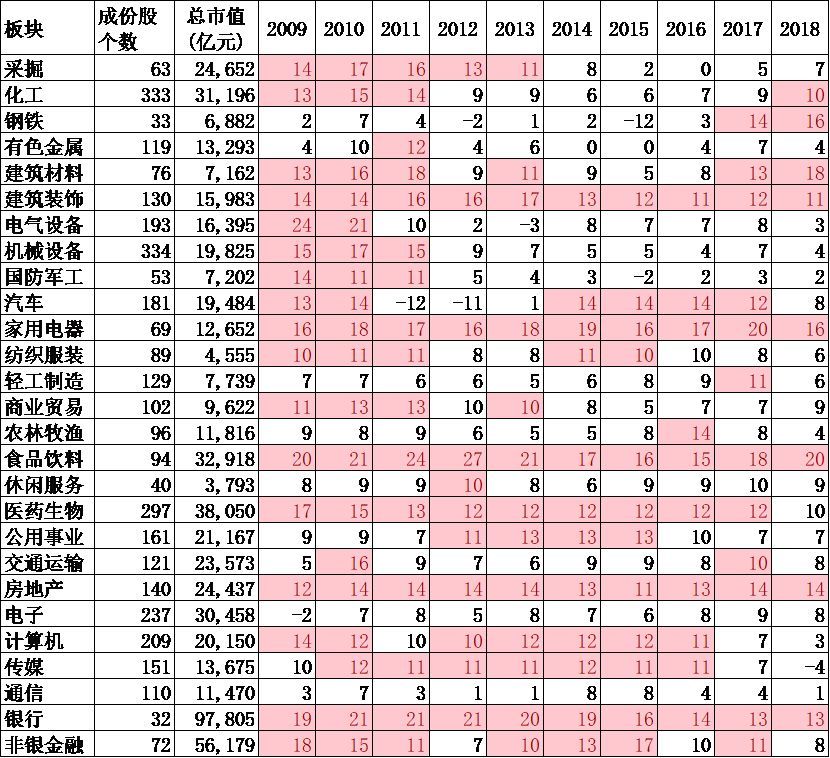

【3】基本要素

当然,自主管理者明显重视企业的收益状况。 这是基本分析的核心。 笔者整理了27个行业(申万一级分类),从近10年纯资产收益率的情况来看,超分配行业确实在创造股东价值方面优越,低分配行业的ROE不仅相对较低,变动性也较大。

图6 :典型的超分配业界ROE

资料来源: Wind,点击查看大图。

图7 :典型的低分配行业ROE

资料来源: Wind,点击查看大图。

笔者列举了27个行业所有roe 10年来的情况,有兴趣的读者可以做更细致的比较。

图8 :典型的低分配行业ROE

资料来源: Wind,点击查看大图。

【4】对投资者的启发

在股票研究中,将更多的能源放在“高富帅”或未来的“高富帅”行业显然可以达到工作的一半效果,但在长期低配的行业中,也许主要集中在这些行业的代表性少数股票上。

04扩张-看科学创造板

基于以上分析,我们可以对科学创造板有更多认识。

根据《上海证券交易所设立科学创板,试行注册制的实施意见》,科学创板重点支持6个行业相应的公司上市,分别是新一代信息技术、高端装备、新材料、新能源、节能环保及生物医药。

但是,这些行业大部分没有a股的比较优势,更有劣势的地方,国家的政策意图也清晰可见。

截止到5月10日,共有108家制片公司发布招聘说明书,wind一级,信息技术47家,医疗26家,工业20家,材料12家,期权消费3家。 与政策初志基本一致,我们也希望更高质量的企业拥有科学创造板,弥补以往a股的“比较劣势”。

图9:108家拟上市的科学创业板企业行业分布

0

0

资料来源: Wind,点击查看大图。

资料来源: https://www.ar FGC.com/news-detail-19556.html