\r 12月28日,中国人民银行发表的2019 )第30号公告引起了社会的关注和话题。 因为公告不仅涉及普通贷款产品,还涉及数千家住房贷款的利率。 明年3月1日至8月31日,购房者先与银行签订的个人商业住房贷款利率合同,有可能再次进行谈判。 根据公告,截至2020年1月1日,金融机构发行、签订合同但未发行的参考贷款基准利率价格变动贷款(公积金个人住房贷款除外),顾客可与金融机构协商确定住房贷款利率。 库存变动利率贷款价格的“锚定转换”LPR体现了利率市场化过程的推进,面对“重新定价”的两个选择,该如何选择呢?

\r 修改价格

\r 利率标准只能转换一次

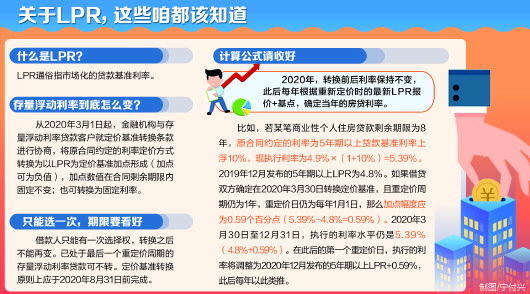

\r LPR通俗指市场化的贷款基准利率,2019年8月17日,中央银行发表了改革和改善贷款市场估计利率( LPR )形成机制的公告,新的贷款利率以LPR价格执行。 在LPR实施之前,中央银行贷款基准利率是各大银行住房贷款利率的尺度。 本次公告主要阐明了库存变动利息贷款价格标准问题,特别是个人住宅利息如何转向LPR价格。

\r 公告从2020年1月1日开始,各金融机构不得以贷款基准利率价格为参考签订浮动利率贷款合同。 这意味着库存变动利率贷款价格将正式成为“改变锚点”LPR价格。

\r 2020年1月1日前金融机构签订了发行合同,但未发行的参考贷款基准利率价格的变动利率贷款(不包括公积金个人住宅贷款),也就是库存变动利率贷款,从2020年3月1日开始,金融机构和库存变动利率贷款客户就价格基准转换条款进行协商。 将LPR转换为价格基准点来形成原合同中承诺的利率价格方式(可以为负数),也可以将正数转换为在合同的剩馀期间内一定的固定利率。

\r 也就是说,价格基准是选择固定利率还是选择“LPR点”,借款人可以与银行协商,但借款人只有一次选择权,转换后不能变更。 在最后重新定价周期时的库存变动利率贷款是不可转换的。 并且公告规定了选择期限,库存变动利息贷款价格的标准转换原则上应在2020年8月31日前完成。

\r 积攒住房贷款

\r 明年的利率水平不变

\r 买房者关注的问题是在与银行重新签订合同时,是应该选择固定利率,还是应该选择“LPR积分”。 从目前市场利率的状况来看,差距不大。 从长远来看,业内预测利率为下降期,“LPR点”的形式可能会更多。

\r 无论选择哪种方式,住房贷款在2020年的利率水平上都不会改变。 公告指出,为贯彻房地产市场规制要求,在库存商业个人住房贷款转换时的利率水平必须保持一定。

\r 库存变动利率贷款转为固定利率的,转换后的利率水平应当由贷款双方协商确定,商业个人住房贷款转换后的利率水平应当等于原合同最近的执行利率水平。

\r 库存变动利率贷款的价格基准转换为LPR时,除商业性个人住房贷款外,正数值由贷款双方协商确定。 商业个人住房贷款的要点等于原合同最近的执行利率水平与2019年12月发表的相应期限LPR之间的差。 自转换时间以来的第一个重新定价日期(不包括),执行利率水平必须等于原合同最近的执行利率水平,2019年12月的对应期限LPR及其正值之和。 然后,从第一个重新定价日期开始,对于每个利率重新定价日期,利率水平将按最近一个月的相应期间LPR及其相加值进行重新计算。

\r 两个定价

\r 目前利率水平基本保持不变

\r 迄今为止,住房贷款实施了“中央银行基准利率×(1+变动比率)”,但现在变换为“LPR基础利率+基点”的计算公式,基点与以前的变动比率相同,确定后不变更。 但是,在2020年,转换前后的利率没有变化,之后根据每年改定价格时的最新LPR报价+基点,确定当时的住房贷款利率。

\r 例如,某商业性个人住房贷款的原合同期为20年,其馀期为8年,原合同约定的利率上升5年以上,贷款基准利率上升10%,现在执行利率为4.9%×(1+10%)=5.39%。 2019年12月发表的5年期以上LPR为4.8%。 贷款双方于2020年3月30日转换价格标准,确定重新定价周期仍为1年,重新定价日期为每年1月1日时,加宽为0.59个百分点(5.39%-4.8%=0.59% )。 2020年3月30日至12月31日,利率水平仍为5.39%(4.8%+0.59% )。 在2021年1月1日,即之后的第一个重新定价日期,根据重新签订的重新定价规则,执行的利率调整到2020年12月发表的5年期以上,调整为LPR+0.59%,之后每年如下。

\r 截止到10月8日,青岛多家银行的住房贷款利率以基准利率(4.9% )为基准上升了15%,也就是说上升了5.635%。 从10月8日开始,新发行的商业性个人住房贷款利率是以最近一个月的相应期限的贷款市场估计利率(即LPR )为价格基准形成的。 岛城多家银行在当月的最新LPR点进行个人住房贷款的审查。 工商银行、农业银行、中国银行、青岛银行、邮政储蓄银行、中信银行等实施房贷利率LPR+83.5BP(5.635% )、LPR+108BP(5.88% ),与新政实施前首批实施者增长15%、2套实施者增长25%基本相同。

\r 总体趋势

\r 期待LPR价格

\r 据中国人民银行负责人介绍,目前新发行的贷款约90%以LPR价格为参考,库存变动利率贷款以贷款基准利率价格为基准,无法及时反映市场利率的变化,不利于保护贷款双方的权益。 为进一步深化LPR改革,人民银行推动平稳转换库存变动利率贷款价格标准。

\r 对于国内的购房者来说,将贷款基准利率转换为LPR怎么样,还是取固定利率?

\r 一家国有银行青岛市分行理财经理尹告诉记者,LPR价格模型是利率市场化的进一步体现,也是金融发展的完整表现。 在英美等国家,购房者也有固定利率和市场利率定价点两种选择,而且每年随着利率的变动,购房者感到利率不合适的话,也可以找其他金融机构进行交换,购房时可以将住房贷款直接转移给购房者。 “我相信随着利率市场化的加快,国内会出现更多融资类金融产品。”尹先生说,国际通行现象是经济越发达利率水平越低。 目前国内贷款利率处于较高水平,长期来看,大概率下降。

\r 简科技大数据研究院的李万斌,12月20日,最新一期的LPR的估计没有变化,但考虑到现在的经济形势,认为未来还有下行的空间。 大量放宽人才政策,市场资金宽松的情况下,明年银行住房贷款利率高的概率会因LPR而下降。 但下跌幅度和速度缓慢,稳定发展仍将成为2020年房地产市场的主要旋律。

\r 不仅个人贷款利率的未来预测良好,LPR价格也有助于降低企业融资成本。 据中国民生银行主任研究员温彬介绍,自今年8月发布LPR新制度以来,一年期的LPR利率累计下降16bp (基点),以LPR为价格基准的新融资利率稳步下降,企业综合融资成本下降。

\r ■延长

\r 银行如何调整还没有看清楚

\r 中央银行负责人表示,自公告发布之日起,银行应尽快制定库存商业性个人住房贷款价格标准转换计划。 包括系统配套、人员培训等,同时通过各种渠道(包括主页和网站公告、邮件、邮件、手机银行和电话通知等)通知客户,在双方协商一致的前提下,应尽量以简单简单的方式变更原来的条款和条件。

\r “因为合同条款的变更等也有关系,银行也需要花费时间准备和安排,具体如何实施需要等总店通知”青岛国有银行青岛分店的工作人员说,这次库存“换锚”的工程量很多,银行可能会有压力。

\r 中国银行研究院研究员范若泷认为,这次存款利率转换给商业银行带来了更大的经营压力和挑战。 另一方面,在储蓄率下降、存款竞争激烈的背景下,价格标准的转换给商业银行带来了巨大的利息差管理和资产负债管理压力。 另一方面,对商业银行的风险定价、内部定价能力提出了更高的要求。 从公告要求看,最终贷款利率以银行与客户协商的方式确定,银行需要综合考虑客户自身的信用资质、贷款银行的资金成本、风险成本、市场供求等各种因素。 另外,目前商业银行存款贷款业务FTP (即商业银行内部的资金转移定价)与金融市场业务FTP存在分歧,将来优化调整FTP价格管理系统是商业银行应考虑的问题。