小美国二十亿美元市场,半导体制造的核心材料

半导体材料位于整个产业链的上游,对半导体产业发挥着重要的支撑作用,半导体材料分为晶片制造材料和封装材料,根据SEMI统计,2018年世界半导体材料销售额达到519亿美元,其中晶片制造材料和封装材料分别占62%和38%。 封装材料的技术壁垒低、技术壁垒高的晶片制造材料为芯,大致可分为硅晶片、光掩模、光致抗蚀剂、湿电子化学品、CMP研磨材料、靶、电子特殊气体等。

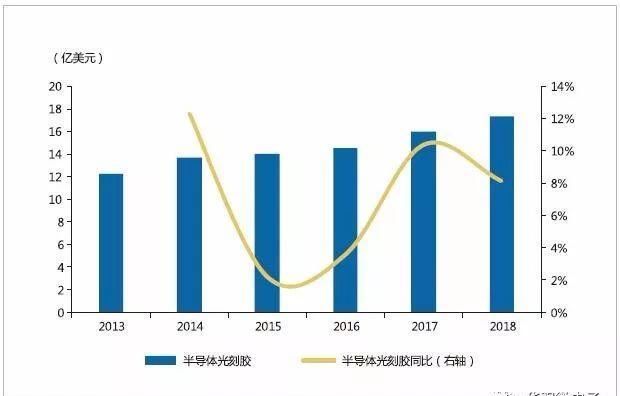

光致抗蚀剂作为光刻工艺的核心材料,其质量和性能直接决定了集成电路的性能、成品率。 随着先进节点所需抗蚀剂分辨率的提高和多次构图技术的应用,抗蚀剂的成本占有率和市场规模呈现不断提高的趋势,SEMI数据显示,2018年抗蚀剂在晶片制造材料中所占的比例约为5.4%,全球半导体抗蚀剂市场整体规模为17.3亿美元

光致抗蚀剂是微电子工艺制造中的重要材料,其技术原理是利用光化学反应通过光刻工艺将必要的微细图案从掩模板转印到被加工基板上的图案转印介质,由成膜剂、光敏剂、溶剂和添加剂等主要化学物质成分和其他助剂构成。 在光刻技术中,在硅晶片、玻璃、金属等不同的基板上均匀地涂布抗蚀剂,经过曝光、显影、蚀刻等工序,将掩膜版上的图案转印到薄膜上,形成与掩膜版完全对应的几何学图案。

抗蚀剂根据曝光和显影后溶解度的变化分为正型抗蚀剂和负型抗蚀剂

负型光刻胶:负型光刻胶曝光后,光照部分难以熔化,留下光照部分形成图案。 胶是首先应用于光刻技术的抗蚀剂类型,具有工艺成本低、产量高等优点。 但是,负片吸收显影液后会膨胀,分辨率比正片差。 因此,负片经常用于分立或中小型集成电路等分辨率不太高的电路的制作。

正型光刻胶:正型光刻胶曝光后,光照部分容易熔化,只有光照部分被图案化。大规模集成电路、超大规模集成电路以及受光灵敏度要求的集成电路的制作,通常使用正型薄膜完成图案的转印。

半导体集成度逐渐上升,ArF、EUV抗蚀剂成为未来的发展趋势

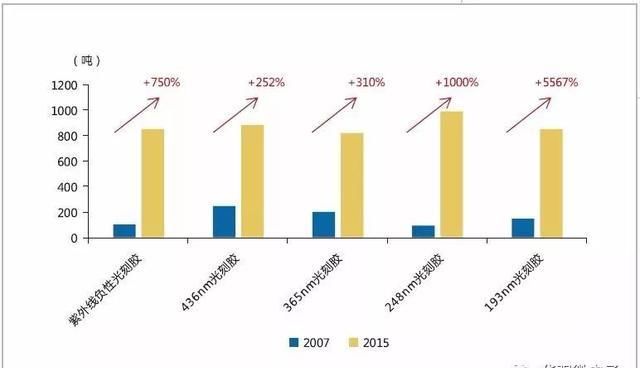

高端光刻胶市场增长性显着,国产化程度低。 随着市场对半导体产品小型化、功能多样化的要求,半导体抗蚀剂通过缩短曝光波长来提高极限分辨率,实现集成电路的更高密度集成。 随着IC集成度的提高,世界集成电路的工艺水平从微米级、亚微米级、深亚微米级进入纳米级。 为了响应缩小集成电路线宽的要求,步进器的波长从紫外宽频谱向g线→i线→KrF→ArF→F2、EUV的方向偏移。

ArF、EUV抗蚀剂重叠分辨率提高技术、多次图形技术推动工艺节点进步,是抗蚀剂技术未来发展的主要趋势。 对应不同的光刻技术需要相应的分辨率的抗蚀剂,目前半导体市场主要使用的抗蚀剂有g线、I线、KrF、ArF种。 同时,随着下游晶片代理继续配置先进的工艺节点,正型ArF抗蚀剂和分辨率提高技术可应用于32nm/28nm工艺,因此采用多次模式技术,可实现20 /14nm工艺

国内晶片替代生产能力短期增长,抗蚀剂需求提高

短期大基金第一期投资晶片代理企业进入有效期,国内微电子化学产品随着晶片代理生产能力的提高需求旺盛。 在《国家集成电路产业发展推进纲要》的推动下,2014年国家集成电路产业投资基金正式成立,2015年大基金全产业链投资支撑着中国集成电路产业,投资领域资金以半导体晶片代理企业为中心,国内晶片代理企业建设投资额急速上升。 同时降低关税,低人工费,接近旺盛大陆客户的需求,外资企业也不断在大陆建设晶片代工厂,迅速提高我国晶片代工上游半导体设备、微电子化学品的需求。

业内的晶圆工厂从开工到批量生产通常需要1年半到2年的时间,设备的购买是在生产开始前1年左右开始的,而且大部分的购买是在生产开始前1年左右完成的。 微电子化学品不同,光致抗蚀剂等微电子化学品直接应用于实际生产过程,同时采购比较迅速,因此半导体设备市场空间开放比较滞后1年,预计2019-2020年将是国内微电子化学品快速增长的高峰。

长期政策推动力持续,我国晶圆代理产业蓬勃发展。 《中国制造2025重点领域技术革新绿皮书》指出,2020年中国集成电路的当地产值将达到851亿美元,到2030年预计将满足国内49%的市场需求,达到1,837亿美元,满足国内75%的市场需求,年复合增长率约为6.6%。 借鉴日韩之间半导体核心原材料的贸易冲突,微电子化学品行业作为集成电路制造的重要相关行业,具有可自主控制的战略意义,随着集成电路制造国产化的政策和资金支持,获得新的发展机遇。 国内内资晶片代理厂也提高了国产光刻胶的接受度,为国内优质光刻胶厂提供了快速成长的机会。

大陆光刻胶长期依赖进口,国产替代号重道远

在旺盛的需求下,国内长期依赖进口的行业现状,展望产业研究院的数据显示,在全球区域市场中,我国半导体光刻胶市场规模是世界上最大的,达到32%,市场需求旺盛。 但是,半导体抗蚀剂比PCB抗蚀剂在分辨率、对比度、灵敏度、粘性/密合性、抗蚀剂方面要求高于PCB抗蚀剂,目前,我国在PCB的重要种类的湿润膜和阻焊剂油墨方面国产化进展很大,但由于半导体抗蚀剂技术的障碍高,目前国内有6英寸的g线 只有I线抗蚀剂具有国产替代能力,适用于8英寸硅晶片的KrF抗蚀剂,12英寸硅晶片的ArF抗蚀剂几乎都依赖进口。

大陆厂商的光刻胶技术迅速赶上,国产替代品首次破晓

半导体光刻胶的供给厂家主要集中在美国和日本。 主要企业有日本的TOK、日本的JSR、富士胶卷、信越化学、住友化学、美国的陶氏化学等。

新材料的在线数据显示,目前世界光刻胶前两大厂商份额达到49%,其中日本合成橡胶市份额最高,达到28%。 JSR半导体材料种类繁多,包括光刻材料、CMP研磨材料和封装材料,2018年半导体材料实现了753.8亿日元的销售额。

由于光刻胶具有较高的技术壁垒和客户壁垒,行业整体集中度较高,前五市占有率合计达到77%。 我国光刻胶供应商主要有北京科华微电子、苏州瑞红、南大光电等,国内相关厂商的技术快速赶上。 KrF光刻胶、ArF光刻胶的开发顺利完成后,预计国产光刻胶将进入国产替代的高峰。

粒瑞株式会社是国内着名的生产销售微电子产业用超纯化学材料和其他精细化工产品的上市公司,子公司苏州瑞红承接国家02大专业“I线光刻胶产品开发与产业化”项目完成,I线光刻胶已经在中心国际、扬杰科技、 运往福顺微电子等客户,KrF光刻胶完成试制,产品分辨率达到0.25~0.13μm的技术要求,完成了试制示范线。 公司承认I线雕刻机规模优势和技术优势,生产能力利用率高,比较稳定,2019年8月公司发行人民币1.85亿元可转换债务,其中1.39亿元每年新设8.7万吨光电显示、半导体用新材料项目,进一步提高公司半导体相关材料的生产能力

南大光电积极配置高级ArF光刻胶技术,自主创新和产业化的193nm光刻胶项目已经获得国家02专业“193nm光刻胶和相关材料关键技术研究项目”和“ArF光刻胶开发和产业化项目”的正式成立,相继获得中央财政补贴1.51亿元,地方 目前,“193nm光刻胶和辅助材料关键技术研究项目”已经研制完毕,正在等待检测。 同时,南大光电成立光致抗蚀剂事业部,全资子公司宁波南大光电材料有限公司,全力推进“ArF光致抗蚀剂开发与产业化项目”的落地实施。 计划2019年底在宁波建设光刻胶生产线,项目产业化基地建设进展顺利。