作者:云掌财经/温静最近,银保监会通报三家银行保险机构侵犯消费者权益,青鲸保险经许多人确认,监督提名的矛头分别指中国邮政储蓄银行、人保险生命保险和公众安全保险。 下一步,银保监会要求各银行保险机构结合纠正侵害消费者权益混乱的工作,对违规费用、销售错误、损害赔偿等侵害金融消费者基本权利的各种违法行为进行自我调查。 业内人士对于蓝鲸保险,“严格监管”仍是主旋律。

值得注意的是,在两家保险公司的违规行为中,许多违规行为与支付宝、DDT等第三方平台有关。 那么,平台必须具备相应的保险产品审计机制,在发生虚假宣传、投保人欺诈等违法行为后,平台可以置身于外面吗? 对此,业内人士意见不一。 双方同意的是,保险公司和平台应该明确责任划分,承担责任。

存款银行已经有资料,被指定为投保人、投保人。

根据通报的具体情况,监督首先指的是“某大商业银行”,一是不正当征收账户的年费用,二是不正当征收小额账户管理费用。三是代理销售违反保险产品的行为。

2017年8月1日至2018年12月10日,该银行对福建、四川、西藏部分“绿色漫画”借记卡客户名称的唯一违反账户征收年薪。 从2017年8月1日到2018年12月10日,对于违反某些客户名义的唯一帐户要求支付小额帐户管理费用。

另外,这家大型商业银行在代销保险产品的过程中,也存在违反行为的现象。 根据一些回溯影像资料,这家银行的销售人员对股息型保险产品有承诺以一定的收益欺骗投保人的问题。 例如,某分店销售员介绍某股息型保险产品时,承诺“这是收益保证型产品,年综合收益率达到3.2%-3.4%”,但实际上该产品的股息尚未确定。

审查代理销售保险产品上溯及视频资料时,银保监会发现该银行审查文件存在违反保险销售行为上溯及管理制度的问题,录音录像过程中,销售人员未出示保险出示书、产品说明书、保险单、保险合同条款等资料,无消费者签字过程等。

根据通报公开的线索,青鲸保险发现《绿色漫画》正在发行中国邮政储蓄银行的借记卡。 这意味着提名银行指的是邮政储蓄银行。

其实,2019年6月,邮政储蓄银行在保险产品销售问题上被指定,存在“对投保人、投保人都撒谎”的问题,基于此,上海银行保监局对邮政储蓄银行的上海分行处以罚款33万,下令进行纠正。

“消费者信任银行。 由于保险产品比较复杂,消费者很难认识到银行在销售产品过程中存在虚假承诺和错误宣传因素”,徐晖对银保渠道的违反销售行为进行了白鲸保险的分析。 从这个角度来看,银行制定销售计划,逐步分解销售指标是正常现象,销售者存在着正面的奖励机制和销售指标的压力,监督和个人消费者也能理解,但在实际的经营活动中,销售行为应该满足各法规的要求,不能“走红线”。 商业银行应加强对保险销售员工的岗前培训和后续教育,定期接受法律法规、业务知识、职业道德、消费者权益保护等相关培训。

涉及“数起罪”的人寿保险、安全保险侵害消费者的合法权益

除储蓄银行外,被提名的两家保险公司分别指人身保险和公众保险。

据通报,“某人寿保险公司”的电力销售、网络销售业务欺骗了保险人,随机抽取了2017年1月1日至2018年6月30日之间的电话销售保险单,有欺骗保险人、隐瞒合同重要内容的问题。 有些座位在电话销售过程中未以银行存款名义宣传销售保险产品,免除保险公司的责任条款,也未告知不完整。

另外,银保监会指出该公司通过支付宝平台销售的“100万自走二全险”和“母乐少子病住院保险”有虚假宣传。 “100万辆车全险”的“意外死亡/全毁”保险责任描述的一部分内容没有在合同条款中规定,如“意外住院补助”的保险责任和合同条款不一致等。

与产品名称的搜索相比,白鲸保险的对象范围固定为人保人寿保险,委托多名呼叫人员进行确认。 人保人寿保险的官方服务负责人在交流过程中表明,公司出售被称为“100万自行两险”(人保人寿保险的百万价值和互助保险( b项))的两种产品。 其中,“母乐少子疾病住院保险”停止销售,但是关于停止销售的原因,还没有明确“产品有销售期限”。

值得注意的是,蓝鲸保险实测显示,目前人保人寿保险“100万本车保险”仍可在支付宝平台上找到入口,但发现无法正常购买,提示“请稍后再试”。

另一家银保监会提名的“某财产保险公司”,欺骗投保人,征收大量保险费,不正当拒绝赔偿,不在法定时限履行赔偿义务。

从2017年6月21日到2018年12月10日,该保险公司在主页和APP上销售的“尊重e生医疗保险2017”“尊重e生旗舰版”“女性尊重百万销量”等5种产品的销售宣传用语是合同条件和事实 例如,主页上销售的“尊重e生医疗保险2017”产品销售宣传页与合同条款不符,“如果确诊癌细胞,那么此后就没有免责额”、“100%赔偿比例”。

从2017年8月18日到2018年12月22日,该保险公司在“DDT旅行”APP司机方面销售“拉活宝”的所有者保障计划和乘客方面的重大疾病保障计划时,突破了原保险监查会申报的保险费率表的下限征收保险费。

在后续索赔中,该保险公司以提供资料不足为由,拒绝赔偿部分索赔案件,超过《保险法》规定期限审定,支付赔偿,发出拒绝赔偿的通知,不当拒绝赔偿,不按法定时限履行索赔义务。

通过比较“提名”的保险产品名称,白鲸保险发现相关公司指的是公共保险。

对于违反邮政储蓄银行、人保人寿保险、公众安全保险的行为,监督也严厉批判。 “三个机构的行为侵犯了消费者知情权、公平交易权、依法追偿权等基本权利,损害了很多消费者的合法权益。”银保监会通报。

违规背后的第三方平台是否有责任? 行业内:主体责任的划分必须明确

着眼于两家侵犯消费者权利的保险公司的参与,很容易发现一些违规行为是通过第三方平台进行的。 那么,保险产品的导入地支付宝、DDT等第三方平台,具备相应的审计机制,例如虚假宣传、保险人欺诈等违法行为发生后,平台能够置身于外部吗?

北京格丰律师事务所合作伙伴郭玉涛律师对白鲸保险进行了分析,认为“第三方平台实质上起到了保险代理的作用,必须承担相应的责任”。 第三方平台和保险公司一样,必须保护消费者的感情权,对误解行为负责。

“主要依据责任划分”徐昶在虚假宣传中指出,“宣传资料是谁提供的,平台自己做的还是保险公司提供的,如果平台只提供流量,广告和宣传资料是保险公司提供的,板子适合当保险公司”。

徐昶表示,目前对第三方平台的监督管理主要是否具有相应的产品代理、销售资格。 “只要我们能抓住重点,保险产品在平台上实质上销售,保险公司就是第一责任人”。

严格监管升级后,银行保险业开始自我调查侵害消费者权益的混乱情况

事实上,监督多提及侵害消费者权利的行为。 2015年11月13日,国务院办公厅发布了《关于加强金融消费者权益保护工作的指导意见》,明确金融机构消费者权益保护工作的行为规范,要求金融机构充分尊重和自觉保障金融消费者产权、知情权、自主权、自主权、公平交易权、教育权、信息安全权等基本权利, 这是第一次依法开展合规经营活动,强调保障金融消费者的权利。

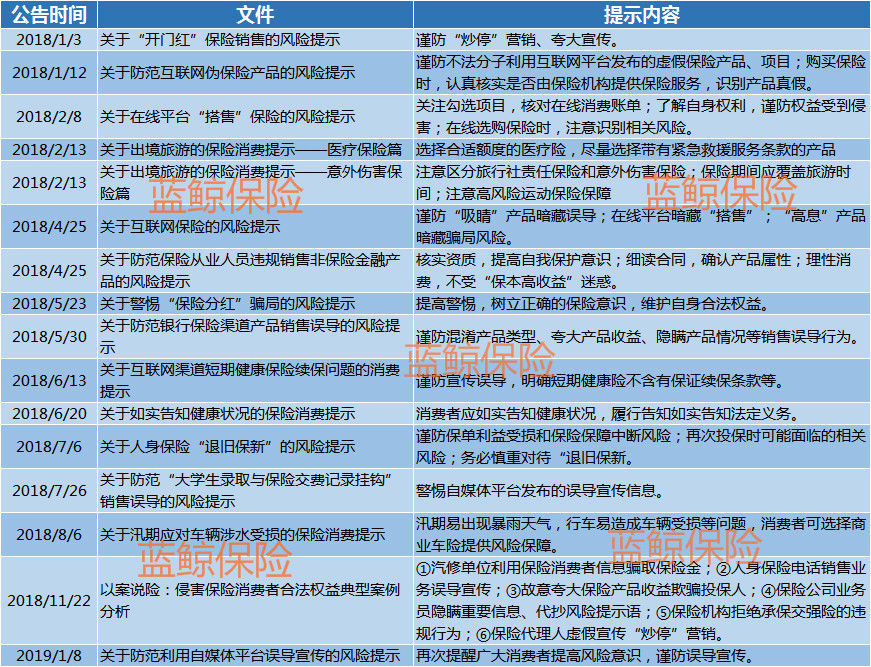

2018年以来,蓝鲸保险的清理工作中,监督共提出16项风险提示,从保险产品销售失误、违反“合作”等多个方面向消费者提出风险提示,并要求以市场为主体的规范行为。

值得注意的是,消费者的自我维持权意识不足,是业内达成的共识。

“第一,消费者没有意识到受到侵害。 比如夸大宣传,不正当拒绝赔偿,第二,虽然消费者受到侵害,但由于不注意证据的保存,事实不清楚,第三,消费者不熟悉相应的法律法规”,徐晖指出,现在网络销售、电气销售成为“重大灾区”是有痕迹的。 “在保险线的误解宣传更加严重,也有公司级的误解宣传。 这应该是下一阶段监督冲击的重点。

“消费者法律意识明显不足,证据意识不足。 对于保险产品的销售,保险单、收据、传单页面、营销人员的用语反而是最重要的证据”,郭玉涛持相似意见,建立专业的保险协调机构,建议雇用协调员,便于迅速审判和纠纷解决。

银保监会强调,应当结合各银行保险机构纠正侵害消费者权益混乱的工作,自我调查违反费用、销售错误、损害赔偿等侵害金融消费者基本权利的各种违法行为,严格按照相关法规开展经营活动,切实保护多数消费者的合法权益。

业内人士对白鲸保险进行了分析,“秋雨来临时,银保监会以严格的监督管理为线索,一起进行了调查”。

作者:李丹萍雷塞兰