中央银行利用利率调整来改变现金流动。 银行降低利率的话,银行存款的收益会减少,因此降低利率的话,资金会从银行流出,存款会变成投资和消费,结果资金的流动性会增加。 降低利率会给股市带来很多资金,所以有利于股价的上涨。 降低利率将扩大企业贷款再生产,鼓励消费者贷款购买大商品,逐步加热经济。

那么,中央银行的降息对我们人民具体有什么影响呢?

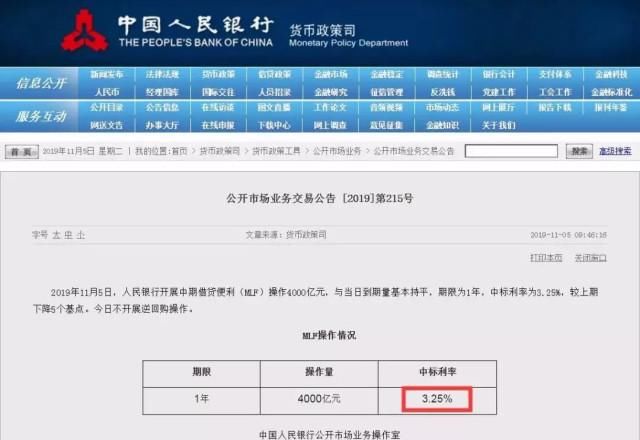

在银行存款,利率变少的这次中央银行降低了存款基准利率,说“开放一年以上的存款利率变动上限”,但银行的存款利率的减少是不可避免的。 但是,给各商业银行增加更大的自主空间,形成银行间差异化利率竞争的态势。 其实也是件好事。 存钱是“三家以上的商品”,可以选择利率更高的银行来管理自己的财富。 商业贷款和公积金贷款利率下降,住房贷款压力下降5年以上的贷款利率从调整前的4%下降到3.75%左右,商业贷款基准利率也从调整前的5.9%下降到5.65%左右。 一般来说,公积金贷款、商业房地产贷款、偿还利率与中央银行的基准利率有关。 因此,这个基准利率的下降,对于想买房子的个人和家庭来说,住房贷款的压力变小了。 例如,购房时的商业贷款为100万,贷款期为30年,利用等额本利还贷法,利率下降,每月减少260元左右,总利率共减少了9万元左右。 生活消费更加活跃意味着利息减少,银行存款可能流向消费和投资。 仅从消费来看,国家统计局对中国消费者信心的调查显示,2014年10月城乡消费者信心指数分别为102.0和106.9。 这次降低利率将促进消费,预计消费者的自信指数将来会上升,这也有利于经济整体的发展。 民众资产管理会更多地选择中央银行利率对直接投资产品的影响,利润大的主要是房地产、水泥建材钢铁等资产债权率高或资金流动性压力大的行业,其次也有利于股市和债券市场,嘉丰瑞德理财师注意到股市和债权市场的风险不容忽视。 家庭资产的配置,必须投资稳健的资产管理,不仅要优先选定库存、国债,还可以选择固定收益类产品,风险低,投资收益也好。 但是,降息对以货币基金为主投资方向的馀额宝等网络“婴儿”系列产品和银行资产管理产品的收益率有一定的影响,之后预计两种产品的收益率会下降,因此建议慎重选择。 六大行业利润明显,最有利的地产股分析显示,在地产、建设、有色、煤炭、证券等行业,利率直接高的债权率行业是有利的。 但银行业能否享受利率下调仍需观察。 利率对股市的影响如何? 的确是重大利益。 货币价格下降,企业运营成本下降,股市融资成本下降,股市资金流动受到刺激,企业投资也受到刺激。 这些,股票市场当然有利润。 由于这次的利率下调,股市确实要求突破前期的高度,一旦解放,就能确立新的主要上涨波动。 因此,在里市,投资者必须关注大盘突破前面高度过程中的盘面状态。 当然,短期内,银行股票明显是利空,利率下降,因此现在银行流动性不足,必须提高存款利率。 这样,银行存款的利息差距再次受到压迫。 最有利的板块是房地产板块。 因为对于现在的房地产行业来说,货币价格高和资金压力大是两个最重要的矛盾。 上次利率下降后,市场迎来购房浪潮,房地产企业资金压力缓和。 现在再次降低利率,不仅能促进购房者购房,还能降低企业成本,对房地产股来说是重要的利益。 由于利率下降预计人民币贬值,因此对于进口原材料多的企业来说,有造纸业等利益。 但人民币贬值有利于出口,对出口产品,特别是中高端产品的企业来说,是个好消息。 另外,一方面降低利率,政府增加基础设施投资,将来的基础设施关联板块应该继续关注。 贷款环境宽松,创业投资容易降低利率,银行放宽了融资要求,民众贷款更容易,贷款成本也降低了。 希望得到财务支持,有更多能力的人创业,投资获得更多的经济收入。 据说利率下降后,人们很容易从银行借贷,贷款金额也被缓和了,但银行的贷款审查程序一直很复杂,意味着人们借钱也不那么容易。 有些人必须从银行以外的金融机构贷款。 中央银行以降低社会融资成本,传达给投资资产管理市场为目的,对银行资产管理、股票市场、债券、基金、“婴儿”、P2P、黄金商品等产生很大影响。