根据《关于2010年风力发电和光伏发电项目建设有关事项的通知》和《关于2019年家庭光伏项目信息发布和报送有关事项的通知》的相关要求,根据各省级能源部门和电网企业提交的信息,经国家可再生能源信息管理中心整理统计,全国共有30个省份提交了家庭光伏项目信息。截至2019年6月底,可纳入2019年国家财政补贴规模的家庭光伏项目总装机容量为222.29万千瓦,其中:通知下发前完成并网项目175.28万千瓦,通知下发后新建并网项目47.41万千瓦。

卓创信息数据显示,今年上半年中国3.2毫米镀膜光伏玻璃平均价格为25.57元/平方米,同比下降10.4%,第一季度平均价格同比下降18.6%,第二季度平均价格同比下降1.1%。自6月以来,平均价格呈现正同比增长,去年高基数的影响正在逐步消除。到目前为止,主流企业拥有完整的合同订单,领先库存处于历史低位,市场预计8月份价格将上涨。

一、国内光伏发电产业概述

1月18日,国家能源局发布了2018年电力行业的统计数据。2018年,全社会用电量68449亿千瓦时,同比增长8.5%。按行业划分,第一产业消耗电力728亿千瓦时,同比增长9.8%。第二产业用电量4725亿千瓦时,同比增长7.2%。第三产业用电量1081亿千瓦时,同比增长12.7%。城乡居民用电量9685亿千瓦时,同比增长10.4%。截至2018年底,全国装机容量为19亿千瓦,同比增长6.5%。并网太阳能发电1.7亿千瓦,占总装机容量的9.2%。2018年,全国6000千瓦及以上发电厂的平均使用小时数为3862小时,比去年同期增加了73小时。并网太阳能发电4473万千瓦。

传统市场基础良好,新兴市场正在崛起,2019年将安装120多万台。

长期以来,中国、美国、日本、印度和欧洲已占世界新装机容量的近90%。2017年,五大市场的装机容量将超过80GW。根据数据咨询机构的统计和预测,五大市场的装机容量在未来三年仍将保持稳步上升的趋势。新兴市场将加速崛起,成为全球装机容量增长的主要来源。

从上图可以看出,中国装机容量的市场份额正在逐步增加,2017年达到50%左右的峰值。未来几年市场份额将开始下降,但基本上可以控制在30%以上。

未来三年,国内市场的装机容量将保持在40-50GW左右。其驱动因素包括指标明确的地面电站项目、领先项目、扶贫项目和不受指标限制的负担得起的互联网接入项目。2018年的“531新政”导致光伏产业一夜之间陷入寒冬。即便如此,预计2018年国内总装机容量仍将超过40GW,同比下降约20%,分布式项目占一半以上。随着产业政策的略有改善,预计2019年光伏装机容量将稳定在40-50GW左右,随着2020年成本的进一步降低,负担得起的互联网接入项目规模预计将增加。

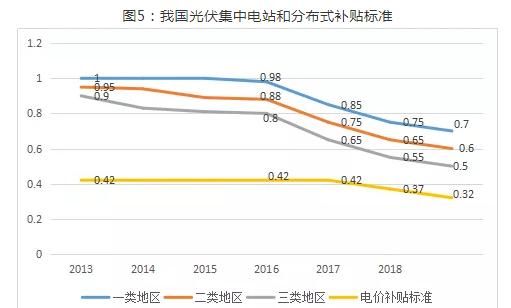

从补贴的角度来看,2018年中国分布式补贴标准只会下降0.05元/千瓦时,而组件成本的小幅下降可以弥补分布式电站的运营损失。分布式光伏扶贫电站和农村扶贫电站补贴保持不变。预计中国2018年的光伏装机容量仍将在光伏扶贫和配电的拉动下得到保障。随着光伏发电系统成本的不断下降,光伏发电有望在2020年左右迎来负担得起的互联网接入时代,中国光伏安装市场有望实现持续快速发展。从国外市场来看,印度新的光伏装机容量在2017年达到9GW,连续三年翻了一番。然而,从累计装机容量的角度来看,它仍然只有20GW左右,这与印度到2022年空达到100GW装机容量的目标还有很长一段路要走。在目前的系统成本下,一些照明条件较好的新兴地区光伏发电的经济性已经超过了传统的燃煤发电。随着负担得起的互联网接入时代的到来,全球光伏装机容量将继续高速增长。对光伏硅的需求将成为工业硅消费增长的主要驱动力之一。

推进第二产业发展

二、光伏发电产业链

1 .行业概述

光伏产业链包括上游:硅材料的收集、硅片、硅棒和硅锭的生产;中游:光伏电池和模块制造;下游:光伏电站系统的集成和运行。起初,中国从电池和零部件开始。由于门槛低,大量企业涌入。当时的特点可以概括为三头外,即上游硅片和硅材料进口,下游元器件出口,关键技术和设备也进口。

随着近年来国内光伏产业的快速发展,光伏产业链逐渐延伸到两端。现在中国已经形成了完整的光伏产业链。目前,光伏产业已经达到国内光伏企业引领全球技术进步的阶段:由于光伏产业的核心是将太阳能转化为电能,如果我们想要提高效率、降低成本、实现互联网的完全均等接入,就必须实现光伏电池和组件产业链的技术创新,实现质量提升和效率提升的大规模应用。

上游发展对行业的影响直接反映在行业的总体生产成本上。上游硅矿/砂矿开采和非金属半导体粗加工行业的生产能力直接影响光伏行业的原材料供应。随着上游产业总成本的增加和生产能力的降低,光伏产业的原材料供应短缺,原材料采购成本增加,导致产业总成本增加。如果最终传输到光伏产业的发电端,成本高于电价收入,整个产业将陷入亏损,光伏产业的发展将受到高成本的阻碍。相反,如果上游产能扩大,产品供应充足,光伏产业的整体成本将下降,利润率将增加,这有利于该产业的发展。

该行业下游发展对该行业的影响直接反映在该行业产品和服务的最终销售中。如果行业下游最终用户客户的发展持续低迷,光伏发电的直接需求或整体电力需求将会减少,向光伏发电端的传输将会反映在电站发电接受水平的降低上,电站的发电运行率将会降低, 并且发电将进一步传输到太阳能电池、光伏模块、硅片和其他产品的销售端,导致光伏产品的整体需求减少。 相反,如果下游电力需求继续上升,直接太阳能发电的需求和电网运营商为各光伏电站购买的电力需求继续增长,向太阳能电站的向上传输反映在发电运行率的提高,甚至电站开发建设需求的增加,最终将传输到光伏产品的生产端,以促进光伏产品的生产和销售。

目前,中国正处于经济结构调整和能源消费结构转型的关键时期。未来,光伏发电将成为下游行业直接消费支出和电网运营商采购的优先消费选择之一。特别是在东部沿海地区分布式光伏电站不断普及的背景下,未来市场对分布式太阳能发电的需求将保持稳定增长。同时,经过近几年上游晶体硅原料粗加工能力的全面释放和合理整合,上游成本将长期处于下行通道,因此上下游产业的运行将有利于光伏产业未来的长期稳定发展。

2 .光伏发电产业链的利润

就产业链利润而言,产业链利润分配的原因主要由三个特征决定。首先,产能扩张周期最长,一般持续18-24个月,技术门槛高。因此,生产扩张周期最为明显,而模块生产扩张可以持续半年,硅片和电池芯片的生产扩张速度处于中等水平。第二是资产的重量。产能从上游到下游的投资强度依次降低,折旧成本在总成本中的比例也依次降低。第三,技术迭代速度。目前,多晶硅材料的工艺和成本相对成熟。技术迭代速度不会太快,单元迭代速度最快。

从上图可以看出,在过去12年中,上游产品占了相当大的比例。2011-2013年,除受宏观调控影响较大外,规模和份额相对稳定,中下游发展相对波动。行业的整体盈利能力取决于行业的繁荣,生产周期是利润分配的主要决定因素。从行业整体利润来看,上述企业的总利润从2006年的14亿元增加到2010年的150亿元。2009年金融危机的影响并没有改变整个行业的上升趋势。2011年至2013年的政策调整导致整个行业亏损。2014年后,企业利润开始缓慢复苏,但利润率远低于2011年的高水平。

三、光伏发电装置及机遇

1 .硅片

自2016年以来,金刚石线切割技术的引入导致硅片的非硅成本快速下降,切片成本从前期的0.8-0.9元/片下降到0.4元/片以下,硅成本下降22%,硅片综合成本下降33%以上。然而,随着金刚石线技术的渗透率趋于饱和,硅片成本快速降低的驱动力不再存在。在可见时期,硅片成本的降低将进入慢车道。降低成本的驱动力主要来自精益管理。

钻石线革命大大降低了单晶硅片和多晶硅片的生产成本差异,从而从根本上改变了行业格局。由于单晶硅片已经牢牢地抓住了性价比的优势,单晶硅片的份额有望在未来迅速上升。展望2019年,由于行业繁荣程度明显提高,单晶份额增加对多晶的压力将相对降低。据估计,2019年单晶硅片的出货量约为70GW,比2018年增加20GW,多晶硅片的出货量约为40-50GW,与2018年大致相同,硅片行业的竞争将趋于缓和。

2 .电池

常规普通单多晶电池的光电转换效率逐年稳步提高,但技术创新不强,两者的效率差异在1.2-1.5个百分点左右,一直保持稳定。近年来,以PERC技术为代表的高效电池迅速崛起,特别是单晶PERC电池的能量转换效率迅速提高,比普通多晶电池的效率优势扩大到3个百分点左右。随着PERC容量的快速扩张,普通单晶电池将在2019年逐渐退出市场,主流产品序列将成为普通多晶电池和高效单晶电池。

目前,普通单晶电池与多晶电池的价格差异很小,而高效PERC电池与普通多晶电池的溢价约为0.3元/瓦,溢价率超过30%,而成本端的差异不超过0.1元/瓦,因此,高效单晶电池的超额利润非常丰富。根据多晶硅片售价2.05-2.1元/片,每片功率4.67瓦,非硅成本0.3-0.4元/瓦,普通多晶硅电池毛利率在0-10%之间,高效单晶电池利润率高达25%以上。即使考虑到2019年大量的单晶PERC电池生产能力,高效率PERC与普通多晶电池的价格差距也缩小到0.2元/瓦,在多晶盈亏平衡线上,PERC电池仍有大约0.2元/瓦的毛利率..因此,在普通多晶电池完全退出市场之前,高效PERC电池将一直享有显著的超额利润。

就价格而言,世界大部分地区已经实现了互联网的平等接入,进一步降低价格的需求并不强烈。尤其是在经历了多年的下降后,光伏系统成本中的组件比例从2010年的57%以上降至2018年的不到34%。随后对组件的需求是进一步增加功率以降低其他系统的成本。因此,我们相信,2019年产品价格仍将保持小幅下降趋势,利润率将逐步上升到合理水平。

在“531新政”的影响下,2018年下半年光伏产业链价格大幅下跌。目前,几乎所有部门都没有超额收入。在2019年产业繁荣上升趋势非常明显的背景下,光伏产业链系统降价的可能性普遍较低。建议关注成本或价格差异的环节,特别是这些领域中非常稳定的龙头企业。我们认为多晶硅和电池组件之间的联系值得探索。