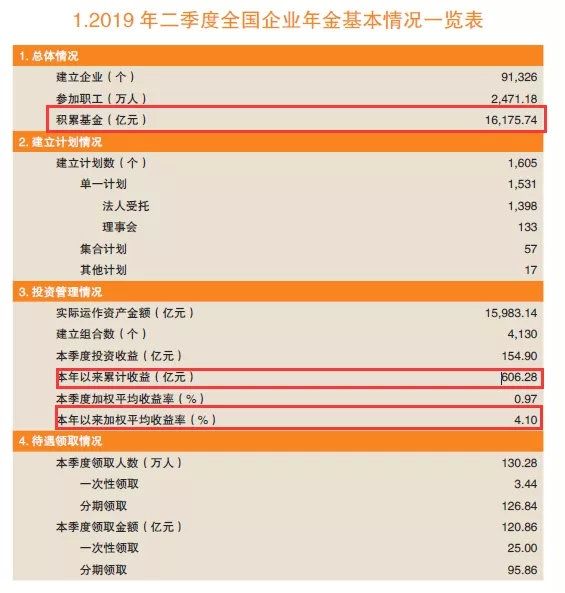

养老保险第三大支柱相关政策信息不断,投资者对养老保险的运营和管理给予了极高的关注。企业年金作为养老保险的重要支柱,今年第二季度刚刚开始运营,上半年实现收入606亿元,预计未来还将有2471万多名参保人员实现养老金增长。

日前,人力资源和社会保障部发布《2019年第二季度全国企业年金基金业务数据》,披露今年第一季度企业年金1.62万亿元。上半年,企业年金加权平均收益率达到4.1%,表现良好。各类企业年金的收入分配是什么?哪个企业年金管理组织的绩效可以脱颖而出?企业年金第一季度数据将逐一公布。

第二季度末,企业年金总额达到1.62万亿

2019年第二季度末,全国企业年金累计资本16175.74亿元,比2018年底的14770.38亿元增长1405.36亿元,增幅9.51%。今年第二季度末,全国职工人数达到2471.18万人,比上年末增加近82万人。

从整体业绩来看,今年上半年企业年金季度投资收益为606.28亿元,本季度加权平均收益率为4.1%,表现良好。

[/S2/第二季度反向市场收益0.97%

[/S2/第二季度反向市场收益0.97%第一季度,股市经历了久违的复苏,沪深300、成长型企业市场和中小板都出现了迹象。然而,在第二季度,绘画风格突然改变,市场呈现出明显的调整模式。上证指数、深交所指数、沪深300、中小板指数和创业板指数分别下跌3.62%、7.35%、1.21%、10.99%和11.62%。

在股票调整的背景下,第二季度企业年金的整体表现并不差,获得了正收益,但股票投资组合的表现不如固定收益投资组合。

今年第二季度,在单一计划中,固定收益投资组合的加权平均收益率为1.21%,股票投资组合的加权平均收益率为0.91%。在集体计划中,第二季度固定收益类和权益类的总收入分别为1.12%和0.91%。

所有计划的固定收益类回报率为1.19%,而股票投资组合的平均回报率为0.91%,因此整体加权平均回报率为0.97%。

总收入达到4.1% 12个组合的表现超过8%的

总收入达到4.1% 12个组合的表现超过8%的由于第一季度股市看涨,第二季度收益稳定,上半年企业年金收益不错,盈利4.1%。

整体来看,上半年固定收益类和权益类的加权平均回报率分别为2.7%和4.44%。总的来说,他们受益于第一季度股票市场的更好积累。

从投资组合回报率的分布来看,今年上半年只有10个企业年金组合亏损,其他所有投资组合均实现正回报,占比超过99.7%。

从投资组合回报率的分布来看,今年上半年只有10个企业年金组合亏损,其他所有投资组合均实现正回报,占比超过99.7%。值得一提的是,有12种企业年金组合可以实现8%以上的收益,占0.31%;但“6%~8%、“4%~6%、“2%~4%”的组合有97个、1254个和2298个,分别占2.52%、32.55%和29.66%,是上半年企业年金组合的主要收入区间。其余4.7%的总收入在“0~2%的范围内。

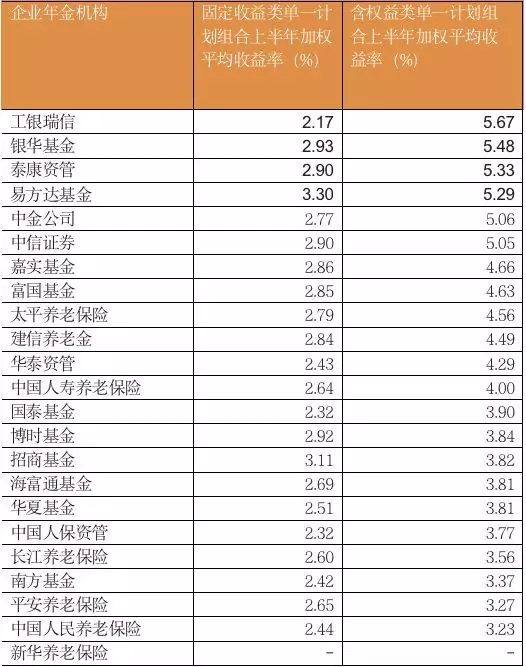

上半年单一计划:易方达,领先[/s2的招商局/]

上半年单一计划:易方达,领先[/s2的招商局/]工行瑞士信贷最感兴趣的是

在23家企业年金管理机构管理的单一计划中,上半年固定收益类和权益类的加权平均收益分别为2.70%和4.46%。具体来说,今年上半年欧洲自由贸易区基金、招商局基金、银华基金和卜式基金的固定收益投资组合分别为3.3%、3.11%、2.93%和2.92%,位居前四。

工行瑞士信贷上半年的平均业绩最高,在单一股票投资组合计划中达到5.67%。银华基金和泰康资产管理排名第二和第三,收益率分别为5.48%和5.33%。此外,易方达上半年的单一股权计划投资组合也达到了5.29%。此外,CICC基金、中信证券、嘉实基金和富国基金也表现良好。

然而,这些机构的总体绩效差距非常小,而且它们都表现得非常好。

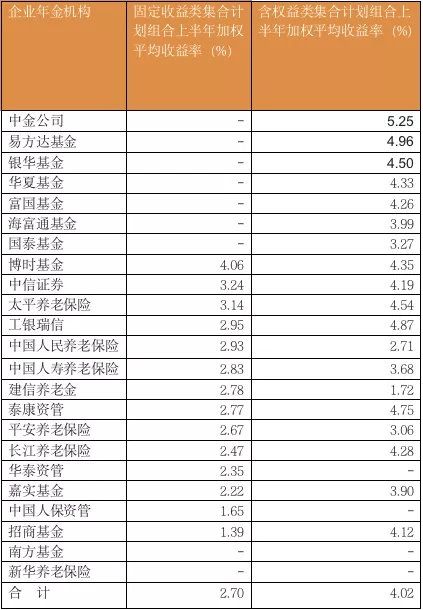

上半年募集计划:卜式基金赢得

上半年募集计划:卜式基金赢得CICC获得了股票相关业绩冠军

总体而言,2019年上半年,博世基金以4.06%的成绩获得固定收益投资组合业绩冠军,中信证券和太平养老保险分别获得第二和第三名。

然而,CICC排名第一,股票投资组合的平均表现为5.25%。欧洲自由贸易区基金和工行瑞士信贷也表现良好。今年上半年,含管理股权的集合计划企业年金排名第二和第三,加权回报率分别为4.96%和4.87%。此外,泰康资产管理、太平养老保险、银华基金、卜式基金和华夏基金也不错。

“三大保险公司”

“三大保险公司”在[/s2/的企业年金投资组合中占据前三名

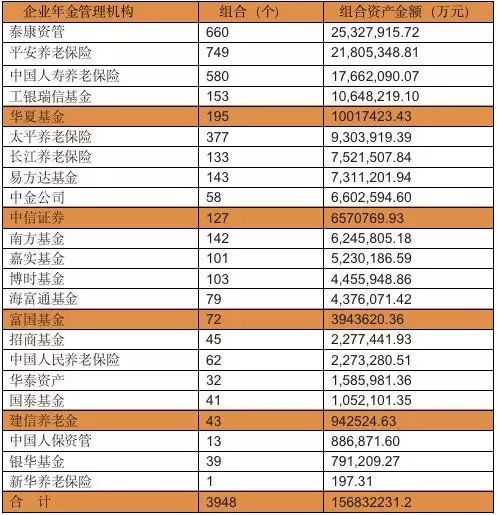

从企业年金管理规模来看,保险企业年金管理机构的三大巨头位列前三。

具体而言,泰康在资产管理方面处于领先地位,总资产规模为2532.792亿元。平安养老保险总规模也超过2000亿元,达到2185.35亿元,中国人寿养老保险为1766.21亿元。

在基金型企业年金管理机构中,工行瑞信基金公司明显领先,超过1000亿元至1064.82亿元,其次是华夏基金,规模超过1000亿元至1010.742亿元。一方达和南方企业年金业务管理规模超过600亿元。而嘉实基金、博世基金、海通基金等基金公司规模也相对较大。

中国人寿在管理资产方面排名第一

中国人寿在管理资产方面排名第一从企业年金基金受托管理情况来看,中国人寿受托管理资产金额排名第一,达到3280.17亿元。平安养老保险排名第二,托管资产2465.5亿元。中国工商银行排名第三,托管资产1247.443亿元。此外,建新养老保险、太平养老保险、长江养老保险等委托管理金额也相对较高。

然而,与第一季度相比,受托管理资产规模的排名模式没有太大变化。

工行继续引领企业年金基金托管

工行继续引领企业年金基金托管中国工商银行在企业年金托管市场一直处于领先地位。2019年第二季度托管资产余额为5726.92亿元,占市场份额的35.4%。此外,中国建设银行和中国银行的托管规模也很大,分别达到2870.56亿元和2128.67亿元。

[/s2/] (资料来源:中国基金会)

(资料来源:中国基金会)