继平安博士于2018年5月在香港证券交易所正式上市后,平安的另一只独角兽——金融一账户链接(Financial One Account Link)也开始在美国上市。

据悉,金融股一号账户(Financials One Account)于12月3日向美国证券交易委员会(SEC)提交了更新后的首次公开募股(IPO)招股说明书。首次公开募股价格区间定在每股12-14美元之间(普通股价格区间为每股4-4.67美元)。该公司计划出售3600万股美国存托股票,并拥有540万股美国存托股票的超额认购权。

在此之前,金融账户一于11月13日向证交会正式提交招股说明书,计划以“OCFT”为交易代码发行美国存托凭证普通股。

如果考虑超额配售选择权等因素,本次发行的普通股最高数量为1.242亿股。如果按每股4.67美元计算普通股,融资总额最高可达5.796亿美元(约合人民币40.86亿元)。如果与首轮融资中每股7.50美元的普通股相比,此次发行的定价与首轮融资价格相比大幅降低,相当于53%-62%。

每股最高4.67美元的普通股

金融一账户成立于2015年12月,是平安集团旗下金融机构的商业技术云服务平台。截至2018年12月底,金融一账户服务覆盖3289家金融机构。截至2019年9月底,金融一户通总资产约为81.7亿元。

根据招股说明书,该广告相当于面值为0.00001美元的3股普通股。根据其每股12至14美元的美国存托凭证发行范围,普通股发行定价范围为每股4至4.67美元。考虑超额配售选择权等因素,融资总额达到5.796亿美元,折合人民币40.86亿元。

在此次发行之前,金融一账户发行的普通股总数为10.017亿股。发行后,普通股数量将增至11.12-11.28亿股。根据本期价格估计,公司的相应估值不超过55亿美元。

这一估值远低于今年年初市场传言的80亿美元。

与第一轮融资价格相比,发行价缩水50%以上

中国股票今年在美国市场表现不佳,这也缩小了金融一账户的融资规模。业内人士估计,国内外金融技术市场的成功上市和开放可能是当前金融一账户体系的首要目标。

金融一账户银行于2018年4月完成了第一轮融资。十二位投资者购买了金融股一账户银行(Financials One Account Bank)近1亿股普通股,总价格为7.5亿美元(折合人民币47.5亿元),投资后价值75亿美元。如果与第一轮融资的每股7.50美元相比,此次发行的定价较第一轮融资价格大幅降低,相当于53%-62%。

至于定价,市场上许多人也认为这是保守的,可能是考虑到美国当前的股市环境,为了股价表现而离开空。

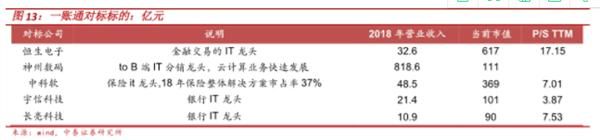

有些人还认为价格更合理。中国、泰国和非洲银行此前曾分析,根据其收入和目标公司的市值,宜章通的估值可能在30亿至60亿美元之间,对平安的整体股价影响有限。

平安金融壹账通上市没

资料来源:中泰证券研究所

资料来源:中泰证券研究所从平台获取期到高速增长期的过渡

金融一账户(Financial One Account)快速发展上市的背景是当前全球金融机构面临互联网企业的挑战,数字化转型的需求尤为迫切。金融机构的数字化带来了巨大的市场需求。

据悉,金融一户通(Financial One Account Pass)的12个解决方案涵盖了金融业的许多垂直领域,包括银行、保险和资产管理,涵盖了它们所有的业务领域——包括营销获取、风险管理和客户服务,以及数据分析、智能管理和云服务等科技基础设施的建设。

数据显示,金融股一账户(Financials One Account)业务自成立以来呈现快速增长趋势,收入从2017年的5.8亿元(8000万美元)增长143%,至2018年的14.1亿元(2亿美元)。到2019年9月30日,收入将达到15.5亿元(2.1亿美元)。

然而,金融一口通仍在亏损。2017年、2018年和2019年前三季度,金融一户净亏损分别为6.07亿元、11.90亿元和10.49亿元。营业损失分别为8.9亿元、11.14亿元和11.20亿元。

招股说明书显示,金融一户通的发展将遵循四个阶段:1)平台培育期;2)平台的到达时间;3)高速增长期;4)利润增长期。该公司目前处于第二个发展阶段,正准备进入第三个阶段。

据悉,在会展业模式下,金融一账户采用“使用-深化-整合”三步模式。在早期阶段,客户会通过咨询和免费试用了解产品,然后通过交叉销售更多的产品加深客户关系,最终实现平台的整合,减轻客户对兼容不同科技产品的压力。

在这种模式下,金融一账户(Financial One Account)打破了传统的SaaS平台用系统或解决方案定价的收入模式,采用了基于交易量的收入模式,即只收取少量前期安装和实施费用,然后根据金融机构客户在云服务平台上产生的交易量或业务量来计算主要收入。

据中、泰、非银行分析,宜章通的上市过程代表着平安“金融科技”生态的进一步深化,但其对平安集团股价的影响暂时相对有限。从集团的收入贡献和市场格局来看,寿险业务的业绩仍然是影响平安股价的最重要因素。