上个月,世界银行和普华永道联合发布了《2020年世界税收报告》。报告显示,尽管中国税收经营环境不断改善,成绩稳步提高,但近年来,中国税务机关为创造更加宽松的税收经营环境,促进高质量的经济和社会发展,在减税和收费方面做出了持续努力。然而,中国的税收商业环境仍处于世界排名的底部,在190个经济体中排名第105位,总税率和贡献率比世界平均水平高48%。

首先,中国的税收指数上升了9位,但仍然相对落后,在世界排名第105位。

《世界税务报告》衡量了过去15年来世界上190个经济体中中型私营企业税收业务环境的变化。这是对世界银行旗舰报告《商业环境报告》中“税收”指数的详细解释。根据《2020年商业环境报告》,中国的商业环境便利性已上升至第31位,并被世界银行评为过去一年全球商业环境改革最重大的十大经济体之一。其中,衡量商业环境的十个具体指标之一是税收指数。中国的税收指数上升了9位,但仍然相对落后,在世界排名第105位。

该报告通过“征税频率”、“征税时间”、“总税收和贡献率”和“税后流程指数”四个指标来评估各经济体的税收业务环境。报告反映了2018年企业的税收情况。

第二,中国在纳税时间、纳税时间和企业所得税修正申报方面处于世界领先地位。

\u\u\u\u\u\u\u\u\u。

在对我国税收经营环境的评估中,纳税时间等指标得到了优化,相对合理。根据该报告,2018年中国的纳税时间为138小时,比前一年少4小时。纳税数量和税后流程指数与前一年相同。在过去两年中,中国在纳税数量、纳税时间和企业所得税申报更正方面一直处于世界领先地位,税收指标在金砖国家整体排名前三位。世界银行也积极评价中国在优化和升级电子纳税申报和支付系统方面取得的成就。{\ lang 1033 \ f 6527 。}

3.中国的总税率和贡献率为59.2%,比世界平均税率高48%,比中等收入国家高52.6%。

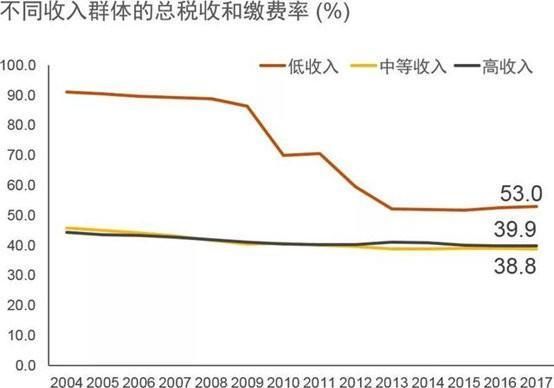

从《世界税务报告》多年来评估的不同收入群体的税率来看,2017年,低收入国家的平均税率下降到53%,而中等收入国家和高收入国家的平均税率则缓慢下降到38.8%和39.9%。

中国的总税率和贡献率为59.2%,比上年下降4.8个百分点。在《2020年世界税收报告》中,世界银行也充分认识并积极评价了中国的减税和减费效果。然而,由于中国的这一指标基数特别高,即使大幅下降,仍高于80%的国家,比世界平均40%的税率高出48%。这比低收入国家53%的平均税率高11.7%,比中等收入国家38.8%的税率高52.6%。

普华永道(PricewaterhouseCoopers)中国税收政策服务的管理合伙人梅启成表示,2018年,为了应对国内外经济形势的变化,中国相继推出了一系列税费减免措施。这些措施反映了中国不断努力促进实体经济发展,增强纳税人的购买意识。它们在降低“双重打击”成本和进一步刺激市场参与者活力方面发挥了积极作用。然而,面对比世界平均税率高48%和比中等收入国家高52.6%的高税收负担,减税措施显然是不够的。

中国的税收负担仍然很高,减税和减费的步伐不能停止。正如2016年福耀集团董事长曹王德被问及为何投资10亿元在美国建设汽车玻璃厂一样,曹王德表示,与中国内地相比,在美国生产汽车玻璃具有明显的成本优势。中国制造业的综合税率比美国高35%。美国生产夹层玻璃的成本比中国高四倍多,但总利润仍将是10%。“除了人力,中国在任何方面都比美国贵”,特别指出中国的制造成本太高,这也是中国“制造业现在不景气”的原因之一。

天津财经大学教授李炜光在他的“中国民营企业税负研究项目成果大会”上更加直言不讳。中国企业的实际税负过高。过度的税收负担意味着企业的死亡。相应的税率可以称为“死亡税率”。李炜光教授提出的“死亡税率”也得到许多私营企业家的响应。

经济学家任泽平后来也发表了一份报告,名为“中美税收负担比较:中国的税收负担很重,减税和降低成本”。报告指出,中国企业的总税率远高于美国,2016年为70%,美国为44%。

《世界税务报告》的主要目的是在统一假设的基础上,从虚拟“样本公司”的角度比较世界各经济体的税收负担和税收遵从负担。为了使每个经济体的数据具有可比性,所有经济体都使用相同的样本公司,无论每个经济体的历史背景、社会制度、经济发展阶段和税收制度设计如何不同,都不适用任何与经营年份和企业规模无关的投资优惠或其他税收优惠。

这也使得该指标具有一定的局限性,不能全面准确地反映被评价经济体的税收负担和税收遵从负担。受世界银行方法和样本公司基本假设的限制,中国采取的一些减税和收费措施可能并不完全适用于样本公司。例如,鼓励研发和个人所得税改革的优惠政策不在样本公司的范围内,因此无法在报告结果中得到充分反映。

梅启成表示,从政策角度来看,世界银行对中国2018年增值税制度的关注和认可是明确的。然而,世界银行也认为,在引进一项制度改革、它的落地和它的全面普及之间通常有一定的时间间隔。因此,自2018年8月以来,世界银行没有对中国实施的增值税制度给予一定的评分。基于中国自2019年以来对全行业企业实行了增税留成、抵税退税制度,并发布了更加明确的操作指引,我们预计在未来的评估年中,中国增值税的留成、抵税退税做法能够在税后流程指标的绩效中得到体现。

梅启成认为,2019年,中国颁布了《优化商业环境条例》,税务机关也踏上了改善税收商业环境的新征程。随着中国实施较大规模的减税和减费措施,如减轻企业社会保障缴费负担、对小微企业实施包容性减税、继续深化增值税改革、实施城市土地使用税和房地产税合并申报、建设智能电子税务局等,我们相信中国的成就和排名将有机会在未来的《世界税务报告》中进一步提高。

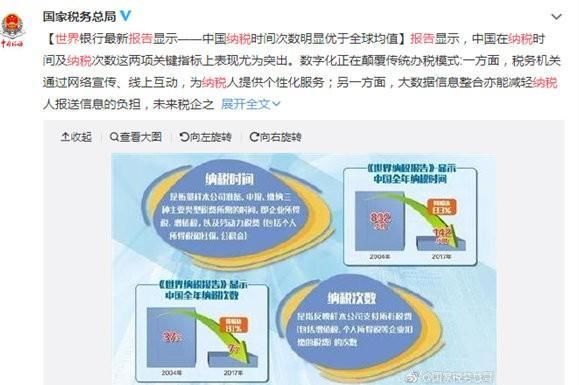

四、国家税务总局官员在有利的信息自我表述中略微摘录了《世界税务报告》

国家税务总局官方微博报道了这一消息,但只提到“世界银行的最新报告显示,中国的纳税时间明显优于全球平均水平。”官方微博表示:报告显示,中国在两个关键指标上表现尤为出色:纳税时间和纳税时间。数字化正在颠覆传统的税务管理模式:一方面,税务机关通过在线宣传和在线互动为纳税人提供个性化服务;另一方面,大数据信息的整合也可以减轻纳税人提交信息的负担。未来,税务公司将通过技术和数据创造一个更加宽松和透明的税务业务环境。

然而,值得注意的是,国家税务总局并没有提及报告中提到的中国“59.2%的总税收和贡献率”,高于世界上80%以上的国家。